2026 Autorius: Howard Calhoun | calhoun@techconfronts.com. Paskutinį kartą keistas: 2025-06-01 07:14:34

Nustatant mokesčio bazę, fizinio asmens pajamos, apmokestinamos trylikos procentų tarifu, mažinamos standartinių mokesčių atskaitymų dydžiu. Pajamoms, apmokestinamoms kitais mokesčių tarifais, šie atskaitymai netaikomi.

Mokesčio skaičiavimo laikotarpis

Standartinės mokesčių atskaitos mokestinis laikotarpis yra mėnuo. Piliečio pajamų mokesčio bazė kas mėnesį gali mažėti šios atskaitos dydžiu.

Išskaitos gavėjas

Asmenys, kurių pajamos yra apmokestinamos trylikos procentų pajamų mokesčiu, gali gauti šio mokesčio atskaitą. Jei oficialių pajamų nėra, atskaita neteikiama.

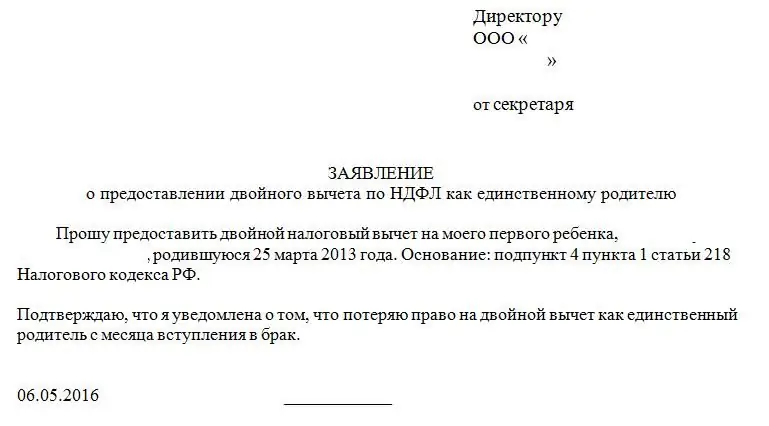

Dešinė turi deklaratyvų pobūdį. Norėdami kreiptis dėl mokesčių atskaitymo, turite pateikti paraišką dėl standartinės mokesčių atskaitos. Neprivaloma reikalauti, kad darbuotojas pateiktų prašymą kasmet. Standartiniai atskaitymai gali būti atliekami metai iš metų pagal vieną prašymą.

Išskaitų tipai

Rusijos mokesčių kodeksas numato standartines šių rūšių mokesčių atskaitas:

- nuo paties mokesčių mokėtojo (piliečiams, atitinkantiems tam tikras sąlygas);

- mokesčių mokėtojo vaikams.

Standartiniai atskaitymai piliečiui suteikiami po asmeninio pareiškimo apie norą gauti fiskalinę lengvatą mokesčių agentui (darbdaviui) arba patikrinus ir pateikus patvirtinamuosius dokumentus. Nėra teisinio šablono, kaip pateikti prašymą dėl standartinės mokesčių atskaitos.

Darbuotojo atskaitymas

Standartinės gyventojų pajamų mokesčio atskaitos mokesčių mokėtojui turi keletą funkcijų:

- Teisė į standartinę atskaitą darbuotojui neriboja nei pinigų sumos, nei didžiausios mokesčius mokančio piliečio gaunamų pajamų.

- Jei asmuo vienu metu dirba keliems darbdaviams, tai jis gali kreiptis dėl atskaitos tik vienoje profesinės veiklos vietoje. Darbdavys neprivalo tikrinti, ar mokesčių mokėtojas dirba kitur. Kad nekiltų nesusipratimų, pilietis į savo prašymą turi įtraukti sąlygą, patvirtinančią, kad pareiškėjas yra informuotas, kad išskaitą gali atlikti tik vienas darbdavys, ir įsipareigoja nedelsiant informuoti darbdavio buh alteriją tuo atveju, jei prašymas išskaičiuoti išskaitą pateikiamas kitam darbdaviui. agentas.

- Išskaitą gali priimti ne tik darbdavys, su kuriuo darbuotojas dirba pagal darbo sutartį, bet ir kitas mokestisagentas (individualus verslininkas, notaras, advokatas, įsteigęs advokatų kontorą, atskirą užsienio įmonės padalinį Rusijoje).

- Pajamoms iš turto pardavimo agentai netaiko standartinių mokesčių atskaitų.

- Jei darbuotojui yra laikotarpių, kai negauna darbo pajamų, tai pagal įstatymą teisė į mokesčių atskaitą nėra panaikinama, o kaupiamas pats atskaitymas. Standartiniai mokesčių atskaitymai negali būti naudojami daugelį metų ir negali būti apibendrinti. Kaupimas yra tik už kalendorinius metus. Jei metų pabaigoje dėl fiskalinių išmokų pervedimo darbuotojas turi permokėtą pajamų mokesčio sumą, tuomet ją galite grąžinti patys, susisiekę su mokesčių inspekcija.

- Jei pilietis turi teisę reikalauti dviejų atskaitymų (penkių šimtų rublių ir trijų tūkstančių sumos), tada suteikiama maksimali išskaita (trys tūkstančiai rublių).

- Jei pilietis pretenduoja į teisę į atskaitą kaip tam tikrai kategorijai priklausantis mokesčių mokėtojas ir į atskaitą už savo vaiką (vaikus), tada jam suteikiamos abi atskaitos (už mokesčių mokėtoją ir už vaiką).

Dokumentai, pateikti darbdaviui, įrodantys įstatyminę darbuotojo teisę į standartinę atskaitą:

- Darbuotojo prašymas dėl standartinės pajamų mokesčio atskaitos.

- Dokumentinis teisės į atskaitą patvirtinimas (medicininė pažyma, socialinės apžiūros dokumentas, Rusijos ar SSRS didvyrio pažymėjimas, kovotojo ar karo veterano pažymėjimas).

Jeimokesčių mokėtojas nusprendė kreiptis į IFTS registracijos vietoje su 3-NDFL formos deklaracija, tada prie jos turi pridėti 2-NDFL formos metų pajamų pažymą, atskaitą patvirtinančius dokumentus ir raštišką prašymas adresuotas mokesčių inspekcijos viršininkui pagal pavyzdį.

Standartinė trijų tūkstančių rublių mokesčių atskaita

Šių kategorijų mokesčių mokėtojai turi teisę į trijų tūkstančių rublių fiskalinę atskaitą už kiekvieną mokestinio laikotarpio mėnesį:

- Sprogimo Černobylio atominėje elektrinėje, pramonės objekto „MAYAK“dalyviai, likvidatoriai, įskaitant sergančius spinduline liga ir kitomis specifinėmis ligomis.

- Kariškiai ir civiliai darbuotojai, dalyvaujantys prieglaudos statybose.

- Branduolinių ginklų (įskaitant požeminius, povandeninius), karinių radioaktyviųjų medžiagų bandytojai.

- Branduolinių užtaisų surinkimo dalyviai.

- Išjungtas Antrasis pasaulinis karas.

- I ir II grupių neįgalieji iš kariškių.

- Neįgalieji prilyginami kariškiams.

Penkių šimtų rublių išskaitymas

Penkių šimtų rublių mokesčių atskaita už kiekvieną mokestinio laikotarpio mėnesį suteikiama šioms piliečių grupėms:

- SSRS ir Rusijos didvyriai.

- Asmenys, apdovanoti trijų laipsnių šlovės ordinu.

- Antrojo pasaulinio karo dalyviai.

- Pirmos ir antros grupės neįgalieji ir neįgalieji nuo vaikystės.

- Asmenys, kurie Antrojo pasaulinio karo metais buvo apgulto Leningrado gyventojaikurie buvo mieste nuo 1941 m. rugsėjo 8 d. iki 1944 m. sausio 27 d.

- Koncentracijos stovyklų kaliniai Antrojo pasaulinio karo metais.

- Žmonės, kurie aukojo savo kaulų čiulpus, kad išgelbėtų kitų gyvybes.

- Asmenys, kurie susirgo ir susirgo spinduline liga dėl avarijos Černobylio atominėje elektrinėje PA "MAYAK".

- Žmonės evakuoti iš nukentėjusių vietovių po avarijos Černobylio atominėje elektrinėje, MAYAK gamykloje.

- Dalyviai, vykdę tarptautinę pareigą pagal valstybės valdžios institucijų sprendimus Afganistano Respublikoje.

- Asmenys, dalyvavę karo veiksmuose dėl valdžios institucijų sprendimų Rusijos teritorijoje.

- Gindami šalį žuvusių karių tėvai.

- Mirusių karių sutuoktiniai, kol vėl nesudarys registruotos santuokos.

Standartinis vaiko mokesčių kreditas

Fiskalinė atskaita taikoma tėvams, įskaitant įtėvius ir globėjus. Iš mėnesinės algos sumos atimama neapmokestinama pinigų suma, o likusi pajamų suma dauginama iš trylikos procentų mokesčio. Išskaita už vaikus mokama mokesčius piliečiui iki to mėnesio, kurį jo bendros pajamos pagal kaupimą pasiekia tris šimtus penkiasdešimt tūkstančių rublių.

| Vaikas | Tėvai, įvaikintojai | Globėjas, patikėtinis, įtėvis | Vienišas tėvas arba įtėvis | Globėjas, saugotojas arbaĮvaikinantis vienas iš tėvų | Tėvai arba įtėviai. Kitas iš tėvų atsisakė išskaityti | Globėjas, globėjas arba įtėvis. Kitas iš tėvų atsisakė išskaityti |

| Pirma | 1400 | 1400 | 2800 | 2800 | 2800 | 2800 |

| Antra | 1400 | 1400 | 2800 | 2800 | 2800 | 2800 |

| Trečias ir paskesnis | 3000 | 3000 | 6000 | 6000 | 6000 | 6000 |

| Vaikas neįgalus | 12000 | 6000 | 24000 | 12000 | 24000 | 12000 |

2018 m. standartinės mokesčių atskaitymo sąlygos:

- Vaikas turi būti jaunesnis nei aštuoniolikos metų.

- Aukštųjų mokyklų dieninių studijų studentams maksimalus amžius yra dvidešimt ketveri.

- Piliečio - išskaitos gavėjo atlyginimas už kalendorinius metus kaupimo principu neturi viršyti trijų šimtų penkiasdešimt tūkstančių rublių.

- Išskaita už bet kurį vaiką taikoma neatsižvelgiant į tai, ar išskaita buvo pateikta ankstesniems vaikams.

- Jei sutuoktiniai turi bendrą vaiką ir vaikų iš ankstesnių santuokų, bendras vaikas laikomas trečiuoju.

- Teisę į dvigubą atskaitymą turi nesusituokę tėvai vienam asmeniui. Vienas iš tėvų pripažįstamas vieninteliu, jei kitas iš tėvų yra paskelbtas mirusiu arba dingusiu be žinios (arba pareiškiamaspripažinimo deklaracija) arba brūkšnelis gimimo liudijimo tėvo laukelyje.

- Tuo pačiu metu asmenims, turintiems vaikų už šalies ribų, mokesčių lengvata suteikiama remiantis dokumentais, patvirtintais notaro valstybės, kurioje vaikai gyvena, kompetentingų institucijų.

Išskaitos vaikams apskaičiavimo ypatybės

Standartiniai išskaitymai už vaikus su negalia yra kaupiami. Pavyzdžiui, pirmas vaikas šeimoje yra neįgalus, fiskalinė išmoka bus trylika tūkstančių keturi šimtai rublių (vienas tūkstantis keturi šimtai plius dvylika tūkstančių).

Pirmasis iš tėvų atsisako atskaityti kito tėvo naudai, jei laikomasi šių sąlygų:

- vaikas išlaikomas tėvų;

- tėvas turi oficialių apmokestinamų pajamų;

- kaupiamos pajamos neviršija trijų šimtų penkiasdešimt tūkstančių rublių;

- vienas iš tėvų pateikia prašymą savo atstovui atsisakyti standartinės atskaitymo, o kitas iš tėvų pateikia prašymą savo atstovui dvigubai padidinti atskaitymą;

- atsisakymas nereikalauja darbdavio pažymėjimo;

- pažyma apie 2 gyventojų pajamų mokesčio formą atsisakiusiam atskaityti tėvui pateikiama dvigubą atskaitą teikiančiam darbdaviui kiekvieną mėnesį iki to momento, kai pajamos viršija tris šimtus penkiasdešimt tūkstančių rublių.

Išskaitų teikimas globėjams ir patikėtiniams

Mokesčių lengvatos gavimo ypatybės:

- Globėjai, patikėtiniai negali perduoti savo teisių į atskaitą kitiems asmenims.

- Turi globėjas (rūpintojas) viename asmenyjeteisę į dvigubą atskaitymą.

- Sudarant santuoką vienintelis globėjas (rūpintojas) nepraranda teisės į dvigubą išskaitą.

- Globėjo (-ų) sutuoktinis neturi teisės į mokesčių atskaitą už globojamą (-us) vaiką (-us).

- Vaikų motinos ir tėvo giminaičių tėvystės teisių atėmimas ar buvimas neturi įtakos globėjo (rūpintojo) išskaitos vienam asmeniui dydžiui.

- Globėjai (patikėtiniai) turi teisę išskaičiuoti, kol globotiniams sukaks aštuoniolika metų.

- Norint gauti dvigubą atskaitymą, nereikia patvirtinančių dokumentų.

Kur galiu gauti išskaitą?

Yra du būdai gauti išskaitą už vaikus:

- Kreipkitės į darbdavio buh alteriją su prašymu ir prisegę reikiamus dokumentus (vaikų gimimo liudijimą, mokymo įstaigų pažymas apie vaikų mokymąsi dieniniame skyriuje).

- Kreipkitės į mokesčių inspekciją su užpildyta 3 gyventojų pajamų mokesčio deklaracijos forma.

Ar man reikia atskaityti?

Standartinio atskaitymo darbe gavimo procesas yra labai greitas ir paprastas žmogui. Atsižvelgiant į nedidelį mokėjimo dydį, daugelis piliečių nepasinaudoja teise į fiskalinę atskaitą. Ar reikalauti savo teisės, ar ne, priklauso nuo jūsų.

Rekomenduojamas:

Mokesčių atskaita gimus vaikui: prašymas, kas turi teisę į atskaitą, kaip gauti

Vaiko gimimas Rusijoje yra įvykis, lydimas tam tikrų dokumentų. Papildydami šeimą tėvai įgyja specialių teisių. Pavyzdžiui, dėl mokesčių atskaitymo. Kaip jį gauti? Ir kaip tai išreiškiama? Ieškokite atsakymo šiame straipsnyje

114 kodas 2 gyventojų pajamų mokesčio pažymoje. standartinė mokesčių atskaita

Pagal įstatymus, kai kurie asmenys, apskaičiuodami pajamų mokestį, gali gauti lengvatą standartinės mokesčių atskaitos forma. Kadangi nuo tokio atskaitymo dydžio priklauso atlyginimo dydis, gana dažnai daugeliui darbuotojų kyla klausimų, kokias pažymas ir dokumentus reikia pateikti norint įgyti tokią teisę. Savo ruožtu buh alterijos darbuotojai privalo teisingai įvesti kodą 114 į 2-NDFL pažymą, kad atspindėtų jame pateiktą atskaitymą

Nekilnojamojo turto mokesčio atskaita už butą. Hipotekos butas: mokesčių atskaita

Perkant butą, reikalinga mokesčių atskaita. Jį sudaro kelios dalys, tačiau jis visada yra ir sudaro nemažą kiekį. Norėdami tinkamai dirbti su šiuo aspektu, turite ištirti jo ypatybes

Guoliai: standartai, dydžiai. Standartiniai guolių dydžiai

Šiuolaikinė pramonė gamina skirtingos konstrukcijos guolius. Tuo pačiu metu GOST standartai gali reguliuoti jų skersmenis, plotį, taip pat leistinus nuokrypius. Dažniausiai renkant įvairius mazgus naudojami riedėjimo ir slydimo guoliai

Mokesčių atskaita pensininkui: sąlygos, registracijos taisyklės

Mokesčių atskaitymas priklauso beveik visiems Rusijos piliečiams. Kaip jį išduoti? Kam tai priklauso? Šiame straipsnyje bus kalbama apie mokesčių lengvatas pensininkams