2026 Autorius: Howard Calhoun | calhoun@techconfronts.com. Paskutinį kartą keistas: 2025-06-01 07:14:34

Kiekvienas, planuojantis atidaryti savo verslą, turi išspręsti daug svarbių problemų. Tai - darbo krypties pasirinkimas, verslo plano sudarymas, lėšų investavimui į verslą paieška, taip pat mokesčių sistemos pasirinkimas. Kiekvienas verslo savininkas privalo mokėti mokesčius į biudžetą. Verslinės veiklos apmokestinimas leidžia valstybei gauti nemažą sumą lėšų. Įmonių ir verslininkų mokamų mokesčių rūšių yra daugybė, todėl norint pasirinkti tinkamiausią režimą, svarbu iš anksto suprasti visas mokesčių sistemas.

Sistemų tipai

Visų pirma, turėtumėte išsiaiškinti, kokie mokesčių režimai galioja Rusijos Federacijoje. Jie pateikiami keliomis formomis, kurių kiekviena turi savo niuansų ir ypatybių.

Verslo apmokestinimo sistemos Rusijos Federacijoje pateikiamos tokiomis formomis:

- BASIC. Tokia sistema standartiškai priskiriama kiekvienai įmonei arbaverslininkas po registracijos. Jis laikomas sudėtingiausiu ir specifiškiausiu. Tam reikia sumokėti daugybę mokesčių, įskaitant PVM, pajamų mokestį ir nekilnojamojo turto mokestį. Gali būti taikomas papildomas vandens mokestis arba kasybos mokestis. Įmonės ir individualūs verslininkai moka transporto mokestį. Norint dirbti pagal šį režimą, reikia samdyti buh alterį, kuris būtų atsakingas už mokesčių apskaičiavimą ir deklaracijų bei ataskaitų rengimą.

- USN. Ši supaprastinta sistema laikoma labiausiai paplitusi tarp daugelio Rusijos verslininkų. Verslinės veiklos apmokestinimo objektas yra pajamos arba pelnas iš darbo. Todėl šis režimas pateikiamas dviem versijomis. Ši sistema turi daug privalumų, nes ją lengva apskaičiuoti, be to, tereikia kasmet pateikti lengvai užpildomą deklaraciją Federalinei mokesčių tarnybai. Verslininkai dažnai patys susitvarko apskaitą darbo pradžioje, todėl gali sutaupyti buh alterio darbo užmokesčio.

- UTII. Sąskaitos pajamos gali būti naudojamos tik ribotam darbų skaičiui. Verslinės veiklos apmokestinimo pagal šį režimą ypatumai yra tai, kad mokesčio dydis nustatomas atsižvelgiant į įvairius fizinius rodiklius. Tai yra prekybos aikštelės dydis, vietų skaičius autobuse ar kiti parametrai. Be to, atsižvelgiama į pagrindines pajamas. Jis nustatomas kiekvienai veiklos rūšiai atskirai, taip pat skirtinguose regionuose gali labai skirtis. Pasinaudokite šiuo mokesčių režimuverslumo veikla galima tik kai kuriuose šalies miestuose.

- ESKhN. Šį režimą gali taikyti tik įmonės ir verslininkai, kurie veikia žemės ūkio srityje. Manoma, kad jį lengva apskaičiuoti. Be to, nereikia rengti daug skirtingų ataskaitų. Tarifas nedidelis, tad naudotis mokesčiu tikrai apsimoka. Tačiau jį naudoja nedaug labai specializuotų organizacijų.

- PSN. Patentai laikomi neįprastais apmokestinimo režimais. Jais naudojasi tik standartinėse ir paprastose veiklos srityse dirbantys verslininkai. Toks asmenų, užsiimančių verslu, apmokestinimas laikomas paprastu ir naudingu. Patentas perkamas laikotarpiui nuo vieno mėnesio iki metų. Per tą laiką verslininkai neprivalo lankytis Federalinėje mokesčių tarnyboje ar pateikti šiai institucijai jokių dokumentų ir ataskaitų. Todėl tokį supaprastintą režimą dažnai renkasi SP. Neigiama yra tai, kad neįmanoma sumažinti patento kainos už pervestas įmokas į Pensijų fondą ar kitus fondus.

Todėl individualios verslo veiklos ar įmonių apmokestinimas gali būti atliekamas pagal skirtingas sistemas ir formas. Konkretaus režimo pasirinkimas priklauso nuo darbo krypties, taip pat nuo to, į kokią tikslinę auditoriją verslas yra orientuotas. Jei jums reikia reguliariai bendradarbiauti su kitomis įmonėmis, kurios moka PVM, tuomet turėsite pasirinkti tik BASIC.

Savybės BASIC

Standartas yra bendra mokesčių sistema. Kiekvienai įmonei ar verslininkui ji priskiriama iškart po registracijos. Todėl, jei reikia dirbti kitu režimu, per mėnesį po registracijos Federalinei mokesčių tarnybai reikia pateikti atitinkamą pranešimą.

Verslinės veiklos apmokestinimas pagal OSNO laikomas gana sudėtingu. Taip yra dėl to, kad naudodamasis šiuo režimu verslininkas ar įmonė turi sumokėti tikrai daug įvairių mokesčių ir rinkliavų. Atleisti nuo įvairių mokesčių mokėjimo galima tik pasirinkus lengvatinę darbo sritį.

BASIC IP

Individualios verslo veiklos apmokestinimas pagal OSNO reiškia poreikį individualiems verslininkams mokėti įvairių rūšių mokesčius:

- PVM, o kai kuriose situacijose šio mokesčio pervedimas laikomas būtinu verslininkui, pavyzdžiui, jei jis dirba su daug įmonių, kurios grąžina PVM;

- akcizai, sumokėti už alkoholio ar tabako gaminių, variklinių transporto priemonių ar degiųjų medžiagų gamybą arba pardavimą;

- Gyventojų pajamų mokestis, apskaičiuojamas atsižvelgiant į verslininko gaunamas pajamas, kurios įrašomos į finansines ataskaitas;

- įmokos už save ir visus oficialiai dirbančius PF, FSS ir MHIF;

- naudingųjų iškasenų gavybos mokestis, jei savo veikloje verslininkas tam tikroms medžiagoms gauti naudoja skirtingą podirvį;

- vanduoimamas mokestis, jei atsiranda būtinybė veiklai naudoti didelį vandens išteklių kiekį;

- muitinės mokesčiai, jei planuojama gabenti prekes per Rusijos Federacijos sieną;

- mokestis už laukinės gamtos objektų naudojimą;

- lošimų mokestis, jei verslininko darbas susijęs su šia veiklos sritimi;

- transporto mokestį individualūs verslininkai moka taip pat, kaip ir privatūs asmenys, todėl už šio mokesčio apskaičiavimą atsakingi Federalinės mokesčių tarnybos darbuotojai, po kurio verslininkas gauna tik kvitą;

- žemės mokestis skaičiuojamas, jei verslininkas turi tam tikrus žemės sklypus;

- turto mokestis apskaičiuojamas ir mokamas taip pat, kaip ir visi kiti fiziniai asmenys, kurių dydžiai yra oficialiai įregistruoti.

Dauguma aukščiau nurodytų mokesčių apskaičiuojami ir pervedami tik tuo atveju, jei yra atitinkamas apmokestinimo objektas, pavyzdžiui, automobilis, žemė, negyvenamoji ar gyvenamoji patalpa ar kiti daiktai. Paprastai, naudodamiesi OSNO verslo apmokestinimo sistema, verslininkai moka PVM, gyventojų pajamų mokestį ir nekilnojamojo turto mokestį.

OSNO veikiančios įmonės moka tuos pačius mokesčius, tačiau vietoj gyventojų pajamų mokesčio skaičiuoja pajamų mokestį. Tam nustatyti įmonės buh alteris turi teisingai tvarkyti įvairias specifines ir sudėtingas ataskaitas, pateikiamas balanse ir pelno (nuostolių) ataskaitoje.

PVM apskaičiavimo ir mokėjimo ypatybės

Šio mokesčio tarifas yra 18%. Jis skaičiuojamas nuo prekių pridėtinės vertės. Tam tikroms prekėms, kurios yra maistas arba vaikams skirtoms prekėms, taikomas sumažintas 10 % tarifas.

Eksportui siunčiamoms prekėms iš viso nustatomas nulinis tarifas.

Kaip apskaičiuojamas gyventojų pajamų mokestis?

Jį OSNO ima tik individualūs verslininkai. Pasirinkus tokią verslo veikloje naudojamą apmokestinimo sistemą, nebus galima atsisakyti mokėti gyventojų pajamų mokestį.

Šiam mokesčiui apskaičiuoti reikia skaičiuoti 13% nuo gautų pajamų. Tam tikromis sąlygomis palūkanų norma gali padidėti iki 35%, pavyzdžiui, jei verslininkas laimi bet kokį prizą, kurio vertė viršija 4 tūkstančius rublių.

BASIC įmonėms

Bendrąją verslo apmokestinimo sistemą gali taikyti ne tik individualūs verslininkai, bet ir įvairios įmonės. Jis laikomas labiausiai paplitusiu tarp LLC ar kitų įmonių. Taip yra dėl to, kad taikomas PVM, kurį galima grąžinti iš mokesčių inspekcijos.

Jei įmonė taiko šį režimą, ji turi apskaičiuoti ir pervesti daugybę skirtingų įmokų, įskaitant:

- Pajamų mokestis. Tam reikalingi mėnesiniai avansiniai mokėjimai. Tam lėšos pervedamos iki kito mėnesio 28 dienos. Be to, kas ketvirtįavansiniai mokėjimai, atlikti iki mėnesio, einančio po ketvirčio pabaigos, 28 dienos. Metų pabaigoje mokestis mokamas iki kitų metų kovo 28 d.

- PVM. Ši mokesčių rūšis yra privaloma bendrai verslo apmokestinimo sistemai. Juo apmokestinami ir verslininkai, ir įmonių savininkai. Įmokas reikia sumokėti iki mėnesio, einančio po ataskaitinio laikotarpio pabaigos, 20 dienos.

- Draudimo įmokos. Jas taip pat moka įmonės ir verslininkai. Lėšos pervedamos į FSS, TFOMS ir FFOMS kas mėnesį iki kito mėnesio 15 dienos. Metų pabaigoje apskaičiuojamas galutinis mokėjimas, kuris sumokamas iki kitų metų balandžio 15 d.

- Akcizai. Jie turi būti paskaičiuoti ir pervesti, jei įmonės darbas susijęs su prekių įvežimu į šalį. Jie sumokami lygiomis dalimis iki kito mėnesio 25 dienos.

- NDFL. Mokama visiems įmonėje oficialiai įdarbintiems darbuotojams. Jo dydis priklauso nuo faktinių kiekvieno darbuotojo pajamų. Verslinės veiklos pajamų apmokestinimas yra susijęs su pajamų mokesčio surinkimu iš įmonių, todėl įmonės vadovas turi paskirti sau tam tikras pareigas ir nustatyti atlyginimą, nuo kurio bus imamas papildomas gyventojų pajamų mokestis.

Taigi, jei įmonės darbui renkasi OSNO, iš pradžių turėtų samdyti patyrusį buh alterį, nes tik jis galės išsiaiškinti, kokius mokesčius ir kada pervesti. Neturėtume pamiršti apie ataskaitų teikimą, nes kiekvienas papildomasmėnesį, ketvirtį ir metus perduoti įvairių tipų dokumentus Federalinei mokesčių tarnybai. Ataskaitos turi būti užpildytos teisingai, todėl verslo veiklos apmokestinimas Rusijos Federacijoje laikomas gana sudėtingu procesu. Tačiau dažnai pasirinkimas tenka tik OSNO, nes įmonės turi bendradarbiauti su kitomis organizacijomis, kurios savo veikloje taiko PVM.

USN charakteristikos

Supaprastinta verslo apmokestinimo sistema gali naudotis tiek verslininkai, tiek įvairios įmonės. Manoma, kad juo naudotis gana paprasta, todėl dažnai pradedantieji verslininkai dažnai patys susidoroja su skaičiavimais ir deklaracijos pildymu.

Šis mokesčių režimas yra ypatingas, o verslininkai ir įmonės pačios sprendžia, ar reikia juo naudotis. Norint pereiti prie šio verslo apmokestinimo būdo, būtina atsižvelgti į kai kurias sąlygas:

- darbuotojų, oficialiai dirbančių organizacijoje arba pas individualų verslininką, skaičius negali viršyti 100 žmonių;

- 9 mėnesius iki prašymo dėl perėjimo prie supaprastintos mokesčių sistemos pateikimo neleidžiama, kad pajamos iš darbo viršytų 112,5 mln. 248 NK;

- įmonei priklausančio turto vertė neturi viršyti 150 milijonų rublių.

Tik tokiomis sąlygomis galima taikyti tokį režimą. Supaprastintos verslo apmokestinimo sistemos naudojimas leidžiaverslininkų daug mokesčių pakeisti vienu mokesčiu ir viena deklaracija, įteikiama kartą per metus. Nereikia skaičiuoti ir mokėti PVM, gyventojų pajamų mokesčio ar kitų rūšių mokesčių.

Išimtis yra nekilnojamojo turto mokestis, kurį taip pat apskaičiuoja ir moka verslininkai ar įmonės, jei jiems priklauso koks nors turtas, kuris vertinamas pagal kadastrinę vertę.

Rinkdamasis supaprastintą mokesčių sistemą, kiekvienas verslininkas gali savarankiškai nuspręsti, koks mokesčio tarifas bus taikomas:

- 6% apmokestinamos visos įmonės ar individualaus verslininko per metus gautos pajamos;

- 15% skaičiuojama tik nuo grynojo pelno, kuriam pirmiausia reikės nustatyti iš pajamų atėmus visas oficialiai patvirtintas įmonės išlaidas.

Regioniniu lygmeniu įvairių miestų valdžios institucijos turi galimybę šiek tiek sumažinti aukščiau nurodytus tarifus. Todėl dažnai tokia verslo subjektų apmokestinimo sistema yra tikrai naudinga. Tačiau juo gali naudotis tik tam tikrus reikalavimus atitinkantys verslininkai.

Individualūs verslininkai ir įmonės, pasirinkusios supaprastintą mokesčių sistemą, turi atsižvelgti į kai kuriuos reikalavimus:

- mokėjimai atliekami pasirinktu režimu kas ketvirtį, o metų pabaigoje reikalingas galutinis atsiskaitymas;

- privalote laikytis pagrindinių grynųjų pinigų operacijų vykdymo reikalavimų;

- statistinės ataskaitosturi būti teikiami kasmet, ir neleidžiama, kad įmonės darbuotojų skaičius vieneriems darbo metams viršytų 100 žmonių;

- reikalinga visiems dirbantiems darbuotojams ir pačiam įmonės savininkui, draudimo įmokos turi būti pervestos;

- Tokiomis sąlygomis darbdavys veikia kaip mokesčių agentas visiems darbuotojams, todėl būtent jis privalo apskaičiuoti ir pervesti gyventojų pajamų mokestį nuo samdomų specialistų atlyginimo.

Į šį režimą galite perjungti iš karto užregistravę įmonę arba nuo naujųjų metų pradžios.

USN privalumai ir trūkumai

Neretai pasirenkama supaprastinta verslo subjektų apmokestinimo sistema. Jis laikomas patraukliu tiek individualiems verslininkams, tiek gana didelių įmonių savininkams. Teigiami supaprastintos mokesčių sistemos naudojimo parametrai:

- įmonės turi mokėti tik vieną mokestį, o tai gerokai sumažina mokesčių naštą verslininkams;

- Kartą per metus Federalinei mokesčių tarnybai pateikiama tik viena deklaracija, todėl apskaita laikoma supaprastinta, o tai leidžia verslininkui savarankiškai surašyti visą dokumentaciją;

- nereikia apskaitos;

- Mokesčio suma visiškai priklauso nuo gauto pelno.

Tačiau naudojant paprastą režimą yra keletas reikšmingų minusų. Tai apima:

- teisė dirbti pagal šią sistemą gali būti prarasta bet kuriuo metu, todėl reikia persijungtiBASIC;

- įmonės dažnai turi prarasti svarbias sandorio šalis ir net klientus, kuriems reikia susigrąžinti PVM;

- Jei pasirinksite 15% pelno normą, turėsite praleisti daug laiko rinkdami dokumentus, kurie oficialiai patvirtina verslo išlaidas, o kai kurių išlaidų nebus galima panaudoti procese apskaičiuojant mokesčio bazę, dėl to bus padidintas mokesčio tarifas;

- Įmonė negali atidaryti skirtingų padalinių ar dirbti tam tikros veiklos rūšių.

Todėl prieš rinkdamiesi šį režimą turėtumėte atidžiai įvertinti visas jo savybes.

UTII funkcijos

Kiekvienas individualus verslininkas, pasirinkdamas apmokestinimo sistemą verslumo srityje, gali dirbti su UTII, jei pasirenka veiklą, kuri atitinka šį režimą. Su šia sistema leidžiama dirbti tik kai kuriuose šalies regionuose, todėl pirmiausia turite įsitikinti, kad šis režimas leidžiamas konkrečiame mieste.

Taikant šią gyventojų pajamų iš verslo veiklos apmokestinimo formą, atsižvelgiama į specialius fizinius rodiklius, taip pat į bazinį pelningumą, kurį kiekvienai sričiai nustato atskirai valdžios institucijos. Pagrindiniai šio režimo naudojimo parametrai:

- mokesčio dydis laikui bėgant nekinta, todėl mokėjimas nepriklauso nuo verslininko gaunamų pajamų;

- Šiuo režimu gali naudotis tik verslininkai, todėl įmonės to nedarogalės dirbti su šia sistema;

- nereikia skaičiuoti ir mokėti kitų rūšių mokesčių, kuriuos sudaro gyventojų pajamų mokestis, PVM ar kiti mokesčiai, nes UTII visiškai pakeičia visus kitus pervedimus;

- mokestis mokamas kas ketvirtį, o kas tris mėnesius reikia surašyti ir pateikti Federalinei mokesčių tarnybai atitinkamą deklaraciją;

- apskaita laikoma supaprastinta, dažnai į šį procesą įsitraukia ir patys verslininkai, todėl nereikia samdyti profesionalių buh alterių;

- reikia mokėti draudimo įmokas už patį verslininką ir jo oficialiai įdarbintus darbuotojus.

Pagal šį režimą galite dirbti tik griežtai apibrėžtose verslo srityse. Mokesčių rūšių yra daug, tačiau daugeliui verslininkų UTII dažnai laikomas optimaliausiu pasirinkimu.

UTII privalumai ir trūkumai

Šio režimo pasirinkimas turi tam tikrų pranašumų. Tai apima:

- apskaitos paprastumas, dėl kurio sumažėja buh alterio našta, o pats verslininkas gali susitvarkyti su šiuo procesu;

- sumažina mokesčių naštą, nes vietoj daugybės mokesčių turite mokėti tik vieną mokestį;

- mokėjimas nepriklauso nuo pajamų, todėl kai kuriems sėkmingiems verslininkams tokie pervedimai yra tikrai menki.

Šios verslo apmokestinimo formos naudojimo trūkumai apima tai, kad ją leidžiama naudoti tik dirbant konkrečiose srityse. Taip patgana dažnai verslininkai susiduria su tuo, kad didžiosios sandorio šalys, mokančios PVM, atsisako bendradarbiauti, nes neturi galimybės grąžinti dalies anksčiau sumokėto mokesčio.

Mokestis turi būti pervedamas kas ketvirtį iki kito mėnesio, einančio po ketvirčio, 25 dienos. Iki šio mėnesio 20 d. FTS skyriui reikia papildomai pateikti teisingai užpildytą deklaraciją. Jame pateikiama informacija apie patį verslininką, pasirinktą darbo kryptį ir teisingą įmokos dydžio apskaičiavimą. Nemokėjimas ar deklaravimas yra rimtas mokestinis pažeidimas, už kurį individualūs verslininkai traukiami administracinėn atsakomybėn, todėl moka nemenkas baudas.

PSN naudojimo ypatybės

Patentų sistema laikoma gana specifiniu pasirinkimu. Juo gali naudotis tik privatūs verslininkai. Tinka tik ribotam skaičiui darbo sričių. Ji vykdo supaprastintą verslo veiklą. Apmokestinimo pagal PSN rūšis yra patento įsigijimas nuo vieno mėnesio iki metų. Šiuo laikotarpiu nereikia mokėti jokių mokesčių ar pateikti dokumentų Federalinei mokesčių tarnybai.

Ši parinktis tinka įvairiems darbams, kuriuos atstovauja kirpyklos ar buities paslaugos. Dėl supaprastintos apskaitos nereikia naudotis buh alterio paslaugomis. PSN naudojimo funkcijos apima:

- perėjimas prie režimo yra savanoriškas, todėl jisverslininkas nusprendžia naudoti SPE;

- galite išduoti dokumentą laikotarpiui nuo 1 iki 12 mėnesių;

- nereikia mokėti papildomų mokesčių, kuriuos sudaro gyventojų pajamų mokestis, PVM ar kiti mokesčiai;

- skaičiuojant patento kainą, atsižvelgiama į 6% mokesčio bazės tarifą, kurį sudaro galimos pajamos iš veiklos;

- patentas gali būti išduotas renkantis 47 darbo sritis;

- verslininkas neturėtų oficialiai įdarbinti daugiau nei 15 žmonių;

- per metus darbo pajamos negali viršyti 60 milijonų rublių.

Šio režimo pranašumai apima tai, kad nereikia pateikti jokių ataskaitų Federalinei mokesčių tarnybai. Negalite naudoti KKM, o patento kaina laikoma priimtina. Trūkumas yra tas, kad neįmanoma sumažinti dokumento kainos draudimo įmokų sąskaita. Jį galite įsigyti daugiausiai vieneriems metams, o tokia sistema gali naudotis tik individualūs verslininkai.

Kas naudoja ESHN?

Vieningas žemės ūkio mokestis skirtas tik žemės ūkio produktų gamintojams arba pardavėjams. Šio mokesčio mokėtojais gali tapti tik individualūs verslininkai, KFK ar įmonės. Norėdami tai padaryti, Federalinei mokesčių tarnybai turite parašyti prašymą dėl perėjimo prie šio režimo.

Naudojant ESHN, kitų rūšių mokesčių skaičiuoti ir pervesti nereikia. Nustatant mokesčio bazę, iš pajamų reikalaujama atimti išlaidas, po kurių gauta vertė dauginama iš 6%.

ESKhN laikomaspalankus režimas, tačiau jo taikymas reikalauja, kad mokesčių mokėtojas būtų žemės ūkio produkcijos gamintojas ar pardavėjas, o jos pardavimo dalis bendrose pajamose neturėtų būti mažesnė nei 70 proc. Norėdami įjungti šį režimą, turite išsiųsti pranešimą per mėnesį nuo registracijos arba iki kitų metų gruodžio 31 d.

Leidžiama ESHN derinti su kitais mokesčių režimais. Šis režimas laikomas palankiu tiesioginiams žemės ūkio produktų gamintojams, tačiau perėjimas prie jo yra savanoriškas, todėl šioje veiklos srityje leidžiama dirbti naudojant kitas sistemas.

Išvada

Todėl mokesčiai ir verslumo apmokestinimas yra reikšmingas momentas kiekvienam pradedančiajam ar ilgalaikiam verslininkui. Būtina teisingai pasirinkti režimą, kuriuo remiantis bus mokami mokesčiai į biudžetą. Tam atsižvelgiama į pasirinktą darbo kryptį, galimybę taikyti supaprastintas sistemas, taip pat į paties verslininko norus.

Daugeliu atvejų jums reikia dirbti pagal bendrą režimą, kad galėtumėte bendradarbiauti su kitomis įmonėmis, kurios moka PVM. Šis režimas laikomas sunkiausiu, todėl reikia samdyti buh alterį. Kitose situacijose idealus sprendimas būtų supaprastinti režimai, dėl kurių nereikia mokėti daug mokesčių ir rengti daug įvairių ataskaitų.

Rekomenduojamas:

Banko išrašas yra Koncepcija, būtinos formos ir formos, dizaino pavyzdžiai

Įsigydamas bet kokį banko produktą, bet kuris klientas, kartais pats to nežinodamas, tampa sąskaitos, kurioje galite atlikti pajamų ir debeto operacijas, savininku. Tuo pačiu metu tikrai turi būti tam tikras įrankis, leidžiantis bet kuriam klientui kontroliuoti savo lėšų judėjimą. Tai banko išrašas. Tai dokumentas, kuris paprastai išduodamas klientui paprašius. Tačiau ne visi žino apie šią galimybę

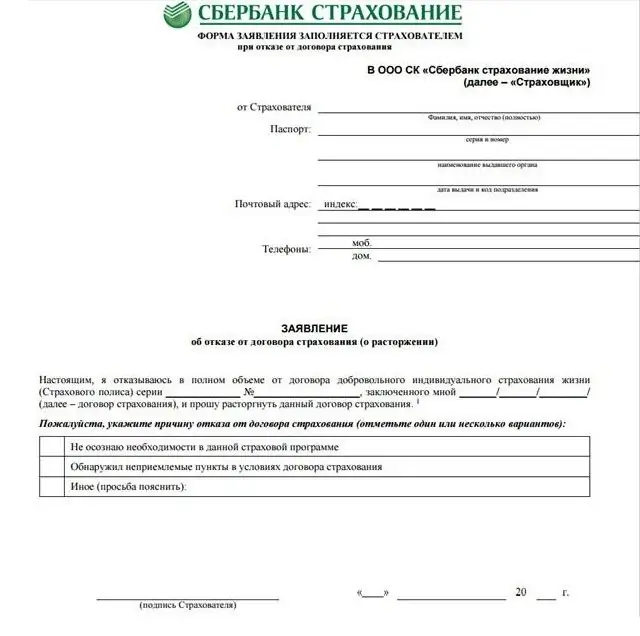

Kaip grąžinti draudimą „Sberbank“: formos, procedūros ir formos pildymo pavyzdys

Mūsų laikais kredito įstaigos įvairiais būdais aktyviai bando padidinti savo pelną. Vienas iš jų – kliento poliso įsigijimas kreipdamasis dėl bet kokios banko paslaugos. Šiuo atžvilgiu turite žinoti, kaip grąžinti „Sberbank“draudimą anksčiau laiko grąžinus paskolą. Norėdami visiškai suprasti šią programą, turite žinoti, kas tai yra

Fizinių asmenų indėlių apmokestinimas. Banko indėlių palūkanų apmokestinimas

Indėliai leidžia sutaupyti ir padidinti savo pinigus. Tačiau pagal galiojančius teisės aktus iš kiekvieno pelno būtina daryti atskaitymus į biudžetą. Ne visi piliečiai žino, kaip vykdomas fizinių asmenų indėlių bankuose apmokestinimas

Pagrindinis žemės dirbimas: apdorojimo būdai ir būdai, savybės

Pagrindinis žemės dirbimas vadinamas giliuoju purenimu, siekiant padidinti oro ir drėgmės pralaidumą. Arimas žemėje gali būti atliekamas įvairiais būdais. Dažniausiai ši procedūra atliekama su rezervuaro apyvarta

Detalių restauravimas suvirinant ir padengiant paviršių: restauravimo būdai ir būdai, savybės, technologinis procesas

Suvirinimo ir dengimo technologijos leidžia efektyviai atkurti metalines dalis, užtikrinančias aukštą gaminio patikimumo ir ilgaamžiškumo laipsnį. Tai patvirtina šių metodų naudojimo praktika atliekant remonto darbus įvairiose srityse – nuo automobilių remonto iki valcuoto metalo gamybos. Iš viso metalinių konstrukcijų remonto darbų, dalių restauravimas suvirinant ir padengiant paviršių užtrunka apie 60-70 proc