2026 Autorius: Howard Calhoun | [email protected]. Paskutinį kartą keistas: 2025-06-01 07:14:34

Visi finansų rinkose spekuliuojantys prekiautojai savo darbe naudoja prekybos sąskaitą, kurioje vyksta sandoriai. Pagal tarpininkavimo įmonių sąlygas jos turi maržos skolinimą. Visos finansinės operacijos, kurias atlieka spekuliantai, vyksta naudojant svertą. Kas yra marža, paprastais žodžiais tariant - skolinimas prekybai? Tai, taip pat jo savybės ir naudojimo taisyklės bus aptartos straipsnyje.

Maržos sąvoka

Prekyboje finansų rinkose paskolas ribinėmis sąlygomis tarpininkavimo įmonės suteikia visiems be išimties klientams. Tai leidžia spekuliantams prekiauti palankesnėmis sąlygomis. Kas yra marža? Paprastais žodžiais tariant, tai yra speciali paskolos rūšis, skirta prekybai finansų rinkose. Toks papildomų lėšų suteikimas leidžia klientams naudotis prekybiniu turtu su finansiniu svertu. Tai reiškia, kad prekiautojas gali sudaryti sandorius palankesnėmis sąlygomis, turėdamas perteklinį savo indėlio pinigus.

Su sverto pagalba spekuliantas turigalimybę savo sandoriuose panaudoti papildomas finansų maklerio įmonės suteiktas lėšas. Kiekvienai prekybos sąskaitai ji turi savo parametrus ir sąlygas, iš kurių pagrindinis yra paskolos išdavimas, užtikrintas paties prekiautojo indėlio lėšomis jo sąskaitoje.

Svertas

Klientas, užsiregistravęs brokerių įmonėje ir sudaręs sąskaitą darbui, gali pasirinkti jam tinkamiausią variantą („Standartinis“, „Vip“, „Mikro“ir kiti tipai). Dažniausiai tai priklauso nuo laisvos pinigų sumos, kuria spekuliantas nori rizikuoti, tai yra nuo jo indėlio.

Svertas - tai visos prekybos sąskaitoje esančių lėšų sumos ir loto apimties santykis. Paprastai šios sąlygos yra nurodytos sutartyje, tačiau yra brokerių, kurie leidžia klientams jas pasirinkti patiems.

Sverto tipai:

- 1:10;

- 1:25;

- 1:50;

- 1:100;

- 1:200;

- 1:500;

- 1:1000 ir daugiau.

Kuo didesnis šis rodiklis, tuo daugiau galimybių prekiautojas turi spekuliacinėse operacijose. Tačiau būtina atkreipti dėmesį ir į tai, kad finansinės rizikos didėja. Todėl, renkantis prekybos sąskaitos tipą, reikia atsižvelgti į tai, kad prekyba dideliu svertu nesėkmingos prekybos atveju greitai prives spekuliantą prie Margin Call, tai yra didžiosios indėlio dalies praradimo.

Maržos prekybos esmė

Ant „Forex“, kaip ir kitomis kryptimisprekiaujant finansų rinkomis, realių pardavimų nėra. Kai jie sako, kad prekybininkai perka ar parduoda bet kokį turtą, iš tikrųjų taip neįvyksta, nes visi sandoriai yra pagrįsti tik rinkos kotiruočių pokyčių prognozavimu. Prekyba uždirba pinigus remiantis prielaidomis, kurias galima nustatyti naudojant daugybę kainų pokyčių įrankių. Prekybininko pajamas sudaro spekuliaciniai sandoriai ir jos apskaičiuojamos pagal skirtumą tarp turto pirkimo ir pardavimo.

Maržos principo esmė - mainų operacijos su prekybos priemonėmis, be realių pardavimų ar pirkimų. Visi sandoriai vyksta arbitražo būdu. Kad būtų aiškumo, apsvarstykite pavyzdį. Spekuliantas pasirenka tam tikrą prekybinį turtą ir pateikia pavedimą pirkti. Kitas prekiautojas atidaro tos pačios priemonės pardavimo poziciją. Partijų tūriai turi būti vienodi. Po kurio laiko vyksta mainai. Dėl to vienas spekuliantas gauna pelną, o kitas - nuostolį. Pirmojo prekiautojo uždarbis priklausys nuo loto apimties ir uždirbtų taškų skaičiaus.

Maržos skolinimas leidžia prekybininkams žymiai padidinti pajamas. Taip yra dėl galimybės nustatyti didelius kiekius, kurie skaičiuojami partijomis. Tarkime, kad sandoris su visa partija kainuos 10 centų už 1 tašką mikrosąskaitoje, o standartiniuose pasirinkimuose ši suma padidės 100 kartų - iki 10 USD, kai partijos apimtis yra 0, 1-1 centas arba 1 USD standartinių tipų atveju.

Maržos prekybos ypatybės

Paskola, kuriišduoda maklerio įmonės, savo sąlygomis gerokai skiriasi nuo visų kitų paskolos variantų. Apsvarstykite jo savybes:

- Kredito lėšos išduodamos tik prekybai. Jų negalima naudoti kitiems tikslams.

- Papildomos sumos skirtos prekybai tik su jas išdavusiu brokeriu. Prekyboje biržoje, įskaitant Forex, užregistravus sąskaitą pas vieną prekiautoją, neįmanoma panaudoti indėlių lėšų dirbant su kitu brokeriu.

- Maržos kreditas visada yra daug daugiau nei prekybininko nuosavos lėšos, skirtingai nei vartojimo, banko ir kitų rūšių paskolos. Tai yra, tai kelis kartus daugiau nei užstato arba maržos suma.

Maržos skolinimo režimas žymiai padidina bendrą operacijų apimtį. Pavyzdžiui, „Forex“vieno standartinio loto dydis yra 100 tūkst. USD. e., arba JAV dolerių. Natūralu, kad ne kiekvienas spekuliantas turi reikiamą pinigų sumą sandoriams atlikti. Net vidutiniai rinkos dalyviai negali sau leisti tokių didelių indėlių su didele finansine rizika, nuo kurių negali būti jokio draudimo, tik jų sumažinimas.

Maržinis skolinimas leido net smulkiems rinkos dalyviams dalyvauti prekyboje per tarpininkavimo įmones ir uždirbti naudojant svertą. Dėl to bendra operacijų apimtis labai padidėjo.

Kaip apskaičiuoti maržą?

Prekyboje biržoje maržos arba maržos parametrai yra labai svarbūs. Renkantis prekybos sąskaitą visada būtina atsižvelgti į kredito dydįsvertas ir procentas, skirtas Margin Call, ty likutinių lėšų lygis prieš priverstinį sandorio uždarymą tarpininkavimo įmonei.

Priklausomai nuo maržos paskolos gavimo sąlygų, šis rodiklis gali skirtis. Kai kur jis yra 30%, o kiti brokeriai turi -0% ar mažiau. Kuo didesnis šis rodiklis, kuris dar vadinamas Stop Out, tuo mažiau galimybių bus prekiauti, tačiau jei sandoris bus uždarytas jėga, nuostoliai bus daug mažesni.

Pavyzdžiui, prekybininko prekybos sąskaitoje yra 1 000 USD indėlis. Neteisingai atidarius poziciją, kai rinka priešinosi jo sandoriui, ji bus uždaryta sustojimu iš 30 procentų, kai spekuliantas gaus 70%, ty 700 USD nuostolį, o įvykdžius Margin Call, 300 USD liks jo indėlyje. Jei sąskaitos prekybos sąlygomis Stop Out nustatytas 10%, nuostolis bus 900 USD, o liks tik 100 USD.

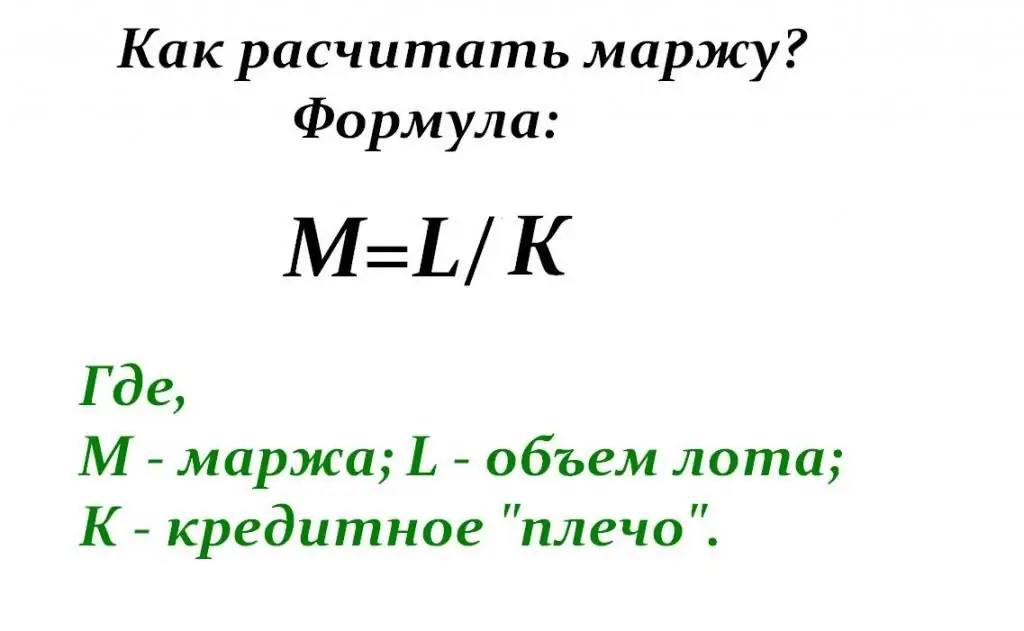

Maržos apskaičiavimo formulė yra tokia: marža atitiks loto apimtį, padalytą iš sverto dydžio.

Variacinė paraštė

Kas tai? Bet koks sandoris, nesvarbu, kaip jis buvo uždarytas - su pelnu ar nuostoliais, yra rodomas prekiautojo statistikoje jo prekybos terminale. Skirtumas tarp šių rodiklių vadinamas variacijos marža. Kiekviena finansų maklerio įmonė nustato limitą, tai yra minimalią spekulianto indėlio lėšų vertę. Jei prekybos svyravimo maržos lygis nukrenta žemiau šių parametrų, tai padarys brokerio klientasbus laikomas bankrutavusiu, o jo lėšos iš indėlio sąskaitos nurašomos.

Siekdamos pašalinti galimus finansinius nuostolius, maklerio organizacijos klientų prekybos sąskaitose nustato specialius lygius, kuriuos pasiekus bus taikomas Margin Call. Prekybos terminaluose rodomas brokerio įspėjimas, kad indėlis pasiekia minimalų likučio limitą. Tokiu atveju prekiautojas turi tik vieną galimybę - papildyti savo prekybos sąskaitą arba ji bus priversta uždaryti nuostolingai. Garantinis skolinimas suteikia tokio lygio 20-30 % lėšų įkeitimo.

Jei klientas nepapildys savo sąskaitos, tada jo likutis sumažės, ir tokiu atveju visos pozicijos, jei jų bus kelios, bus uždarytos Stop Out, nepriklausomai nuo treiderio noro. Kitaip tariant, kai prekybos sąskaitos likutis sumažėja ir maržos likutis yra 20-30%, brokeris pateikia įspėjimą - pasiūlymą (Margin Call) klientui. Ir tada, kai nuostoliai pasieks dideles vertes, o įkeitime liks tik 10-20%, bet užstatas nebus papildytas, jis uždaro sandorį - Stop Out priverstinai.

Stop Out pavyzdys

Kaip vyksta priverstinis pozicijų uždarymas? Praktiškai tai atrodo taip:

- Tarkime, spekuliantas turi prekybos sąskaitą iš „Standartinės“kategorijos.

- Jo indėlis yra 5000 USD.

- Jis pasirinko euro ir dolerio valiutų porą kaip prekybos turtą.

- Svertas yra 1:200.

- Didelės apimtisForex standartas - 100 tūkstančių JAV dolerių, tai yra, indėlio dydis yra 5 tūkstančiai dolerių, padauginus iš sverto 200.

- Šiame pavyzdyje indėlio suma bus 10 %, t. y. 500 USD.

- Jis atidarė tik vieną sandorį, tačiau neteisingai numatė rinkos kotiruočių pokytį, ir tai pradėjo duoti jam nuostolių.

- Iš pradžių jis gavo įspėjimą terminale - Margin Call, bet nesiėmė jokių veiksmų ir nepapildė savo indėlio.

- Sandoris buvo uždarytas Stop Out su 20% lygiu, nustatytu pagal sąskaitos prekybos sąlygas. Prekybininkas iš prekybos prarado 4900 USD. Iš užstato liko tik 100 USD.

Šis pavyzdys parodo, kaip pavojinga naudoti didelį finansinį svertą, ir pasekmes prekybos indėliui. Prekiaujant visada būtina stebėti maržos dydį ir atviras pozicijas su mažais lotų dydžiais. Kuo didesnės maržos lėšos, tuo didesnė finansinė rizika.

Kai kuriose maklerio įmonėse galite savarankiškai išjungti maržos prekybos paslaugą. Tokiu atveju finansinė rizika esant maržos skolinimo palūkanų normoms bus maksimali ir sieks 100%, o sverto tiesiog nebus.

Maržos sutartis

Visos prekybos tarpininkavimo organizacijų sąskaitose sąlygos nurodytos sutartyse. Anksčiau klientas juos peržiūri, susipažįsta su visais punktais ir tik tada pasirašo.

Internetu, kai prekiautojas neturi galimybės apsilankyti biuremaklerio įmonė, sutikimą sutarčiai jis duoda automatiškai registruodamas prekybos sąskaitą. Žinoma, yra ir organizacijų, kurios siunčia dokumentus per kurjerį arba Rusijos paštą. Sutarties dėl maržinio skolinimo formą nustato prekybos sąlygos, kuriose išdėstyti visi reikalavimai ir reglamentai.

Trumpos ir ilgosios pozicijos

Kiekviena spekuliacinė prekyba turi du etapus: pozicijos atidarymas ir uždarymas. Kad bet koks sandoris būtų laikomas baigtu, reikalingas visas sandorio ciklas. Tai yra, trumpoji pozicija būtinai turi sutapti su ilga, tada ji bus uždaryta.

Spekuliacinių operacijų tipai:

- Prekyba kotiruočių judėjimu aukštyn - ilgųjų pozicijų atidarymas. Tokie sandoriai prekiaujant finansų rinkose yra žymimi kaip ilgalaikiai arba pirkimai.

- Prekyba mažėjančių kotiruočių judėjimu - trumposios pozicijos, ty pardavimai arba trumposios pozicijos.

Dėl maržos skolinimo režimo prekyba finansų rinkose tapo labai populiari ne tik tarp didelių dalyvių, tokių kaip centriniai bankai, komerciniai, draudimo fondai, organizacijos, įmonės ir įmonės, bet ir tarp privačių prekiautojų, kurie to nedaro turi dideles didžiąsias raides.

Smulkūs spekuliantai gali uždirbti prekiaudami santykinai nedidelėmis sumomis ir daugeliu atvejų pakaks tik 1-3 % visos prekybos vertės. Dėl to maržininės prekybos pagalba ženkliai padidinama bendra pozicijų apimtis, o biržos padidina nepastovumą ir likvidumą.prekybos turtas, todėl labai padidėjo pinigų srautas.

Visoms Long (long) atidarytoms pozicijoms būdingos sąlygos rinkos judėjimui aukštyn. Ir trumpas (Short) - leidžiantis žemyn. Pirkimo ir pardavimo sandoriai gali būti sudaromi įvairiais laikotarpiais. Yra trys jų tipai:

- Trumpalaikės pareigos, nuo kelių minučių iki 1 dienos.

- Vidurio laikotarpio pasiūlymai - nuo kelių valandų iki savaitės.

- Ilgalaikės pareigos - gali trukti kelis mėnesius ar net metus.

Išskyrus laikotarpį, prekiautojo uždarbis priklauso nuo pasirinkto prekybos turto. Visi jie turi savo ypatybes ir ypatybes, ir kuo didesnis jų likvidumas, nepastovumas, pasiūla ir paklausa, tuo didesnis spekulianto pelningumas.

Maržos prekybos privalumai ir trūkumai

Kuo didesnį svertą turi prekybininko prekybos sąskaita, tuo labiau didėja prekybos finansinė rizika. Maržos skolinimas suteikia spekuliantui šiuos privalumus:

- Galimybė atidaryti poziciją su nedideliu nuosavu kapitalu.

- Dėl finansinio sverto prekiautojas turi pranašumų rinkoje ir gali atlikti spekuliacines manipuliacijas prekyboje naudodamas įvairias prekybos strategijas.

- Kredito marža suteikiama daug didesnėje turimo užstato sumoje ir dešimtimis ir šimtus kartų padidina lėšų įnešimo galimybę.

Į neigiamąakimirkos apima šias charakteristikas:

- Maržos prekyba, didinanti rinkos likvidumą, didina turto kotiravimo kainų svyravimus. Dėl to prekybininkams daug sunkiau tiksliai numatyti kainų pokyčius, o atidarydami pozicijas jie daro klaidas, dėl kurių patiriami nuostoliai.

- Maržos skolinimui naudojamas svertas labai padidina pajamų generavimo greitį, tačiau tuo pačiu, jei variantas yra nepalankus, tai daro didelę įtaką nuostoliams. Tai reiškia, kad su juo galite uždirbti labai greitai ir prarasti indėlio lėšas.

Profesionalai pataria pradedantiesiems būti labai atidiems renkantis prekybos sąskaitos sąlygas, prekyboje naudoti optimalų sverto variantą ir atkreipti dėmesį į turto ypatybes. Reikėtų prisiminti, kad nepastovumas gali būti ne tik prekybininko draugas ir leisti jam greitai uždirbti, bet ir priešas, kuris priveda prie momentinių ir didelių nuostolių.

Laisva marža

Bet kuriame prekybos terminale galite matyti tokį parametrą kaip laisva marža. Kas tai yra? Laisva marža - tai lėšos, nesusijusios su prekyba ir užstatu. Tai yra skirtumas tarp visos indėlio likučio sumos ir kredito maržos. Jis skaičiuojamas tik atvirose pozicijose pavedimo galiojimo metu, tačiau kai tik spekuliantas jį uždaro, visas užstatas atleidžiamas, o bendra indėlio suma nurodoma terminale.

Free Margin padeda nustatyti, kokios galimybės yra prekiaujantprekiautojas, kiek ir kokiais partijos kiekiais jis dar gali atidaryti sandorius šiuo metu.

Išvada

Maržinis skolinimas atveria puikias galimybes užsidirbti finansų rinkoje vidutiniams ir smulkiems rinkos dalyviams, taip pat privatiems prekiautojams. Profesionalai pataria pradedantiesiems, renkantis indėlio sąskaitos tipą, ypatingą dėmesį skirti prekybos sąlygoms ir svertams.

Rekomenduojamas:

Prekybos strategija: prekybos strategijų kūrimas, pavyzdys, analizė. Geriausios Forex prekybos strategijos

Sėkmingai ir pelningai prekybai Forex valiutų rinkoje kiekvienas prekiautojas naudoja savo prekybos strategiją. Kas tai yra ir kaip susikurti savo prekybos strategiją, galite pasimokyti iš šio straipsnio

Skolinimas VTB 24: procedūros ypatybės, dokumentai ir apžvalgos

Žvelgiant optimistiškai į ateitį, skolininkas, atrodo, gali susitvarkyti su ilgalaike paskola. Tačiau kartais iškyla nenumatytų aplinkybių, dėl kurių neįmanoma grąžinti skolos. Šios problemos sprendimas – refinansavimas. VTB 24, kaip ir kiti bankai, turi paskolų refinansavimo programą. Straipsnyje mes išsamiai apsvarstysime jo sąlygas

Geriausi prekybos centrai. Didžiausi prekybos centrai Maskvoje: Centrinė universalinė parduotuvė, prekybos centras „Okhotny Ryad“, prekybos centras „Golden Babylon“

Rusijos sostinėje atidaryta ir veikia daugiau nei trys šimtai prekybos ir pramogų centrų. Jų skaičius nuolat auga. Kasdien juos aplanko tūkstančiai žmonių. Čia galėsite ne tik apsipirkti, bet ir gerai praleisti laiką su draugais bei šeima. Žemiau esančiame įvertinime apsvarstysime geriausius prekybos centrus Maskvoje. Šie taškai yra populiariausi tarp sostinės gyventojų ir svečių

Prekyba valiutomis. Prekyba valiuta MICEX

MICEX yra pagrindinė organizuotos užsienio valiutų rinkos prekybos platforma. Čia vykdomi sandoriai leidžia visiems dalyviams sudaryti užsienio valiutos pirkimo ir pardavimo sandorius realiu laiku

Mažmeninė ir didmeninė prekyba. Didmeninė prekyba. Mažmenininkai

Prekyba visada buvo svarbiausias bet kurios visuomenės gyvenimo produktas. Net senovėje tos šalys, kurios skatino pardavimų plėtrą savo teritorijoje, ne tik stiprino savo galią, bet ir papildomai kūrė bendrą be išimties gyventojų turtą. Pirmoji prekyba buvo iškeisti savo produkcijos perteklių, šiuo metu nebuvo jokių standartų, todėl viskas vyko tiek pat