2026 Autorius: Howard Calhoun | calhoun@techconfronts.com. Paskutinį kartą keistas: 2025-06-01 07:14:34

Šiandien yra nemažai įrankių, kuriais gali naudotis buh alteris. Tačiau praktikoje pasitaiko programinės įrangos veikimo sutrikimų, žmogiškasis faktorius, įvairios nenumatytos aplinkybės, dėl kurių pažeidžiami NDT reikalavimai. Atitinkamai, įstatymo reikalavimų nesilaikymas reiškia sankcijų taikymą k altininkams. Viena iš jų - bauda už pavėluotą deklaracijos pateikimą.

Reguliavimo sistema

Pirmoje straipsnio pastraipoje. PMĮ 119 straipsnyje nustatyta bauda už pavėluotą deklaracijos pateikimą. Šis pažeidimas laikomas labiausiai paplitusiu. Kaip sankcija subjektui skiriama piniginė bauda - 5% nuo ataskaitoje nustatytos nesumokėtos sumos. Bauda už pavėluotą deklaracijos pateikimą skaičiuojama už kiekvieną užpildytą deklaracijąarba mažiau nei per mėnesį nuo nustatytos jo pateikimo datos. Išieškojimas negali būti didesnis nei 30% nurodytos sumos, bet ne mažiau kaip 1 tūkstantis rublių. Be to, atsakomybė numatyta Administracinių teisės pažeidimų kodekse. Visų pirma, pagal str. 15.5 už pavėluotą deklaracijos pateikimą pareigūnams skiriama bauda. Jo dydis yra 300-500 rublių.

Išimtys

Reikia pasakyti, kad ne kiekvienu atveju subjektui už termino pažeidimą gali būti taikomos sankcijos. Taigi, atsižvelgdama į Aukščiausiojo arbitražo teismo plenarinės sesijos nutarime Nr. 57 pateiktus išaiškinimus, priežiūros institucija (FTT) pateikė savo paaiškinimus. Visų pirma jie sako, kad jei pažeidžiami ataskaitinio laikotarpio dokumentų pateikimo terminai, naudokite str. 119 NK bus neteisingas. Taigi, pavyzdžiui, už pavėluotą I, II, III ketvirčių pelno mokesčio deklaracijų pateikimą bauda negali būti priskirta. Taip pat nėra imamas mokestis už atskirus mėnesius - nuo 1 iki 11 d. Be to, bauda už pavėluotą nekilnojamojo turto mokesčio avansinių mokėjimų deklaracijos pateikimą negali būti taikoma.

Paaiškinimai

Federalinės mokesčių tarnybos raštas Nr. SA-4-7/16692 yra pagrindas netaikyti sankcijų. Jame, be kita ko, nurodoma, kad 10 str. PMĮ 58 straipsnis (3 punktas) numato, kad kodeksas gali nustatyti avansinių įmokų mokėjimą. Prievolė juos išskaičiuoti laikoma įvykdyta taip pat, kaip ir mokesčių sumos grąžinimas. Avansų išskaitymo terminų nesilaikymas negali būti laikomas pagrindu traukti atsakomybę už mokesčių kodekso pažeidimą. Art. 119 taikomas, jei buvopavėluotas mokesčių deklaracijų pateikimas. Taigi nuobauda skiriama už nepranešimą už visą laikotarpį, o ne už atskiras jo dalis. FTS paaiškina, kad 2008 m. 119 neapima veiksmų, dėl kurių buvo praleistas atsiskaitymų už avansinius mokėjimus pateikimo terminas, nepaisant to, kaip šie dokumentai įvardijami PMĮ skyriuose.

Šv. 126 NK

Numato baudą už pavėluotą dokumentų ar kitos kodekse ir kituose teisės aktuose nustatytos informacijos pateikimą, jeigu akte nėra pažeidimų, numatytų 2 str. PMĮ 129.4 ir 119 str. Baudos dydis yra 200 rublių. nuo kiekvieno nepateikto dokumento. Jei 2-NDFL formos pažymėjimų pateikimo terminas yra praleistas, str. 126. Tai yra, už kiekvieną popierių taip pat turėsite sumokėti 200 rublių.

Svarbus momentas

Nelaiku pateikus deklaraciją f. 3-NDFL, kai mokėtojas yra fizinis asmuo, jam gali būti skirta bauda pagal str. 119 NK. Tuo pačiu išieškojimo priežastimi gali tapti net nedidelė suma, nuo kurios agentas pamiršo sulaikyti privalomą įmoką į biudžetą. Šiuo atveju bus visiškai nesvarbu, ar pats mokėtojas apie tai žinojo. Mokesčių agentas privalo informuoti fizinį asmenį ir inspekciją apie negalimą išskaičiuoti mokestį. Tačiau ne visi tai daro. Pagal 1 str. 1 d. 4 punktą. PMĮ 228 str., piliečiai, gaunantys kitas pajamas, nuo kurių nebuvo išskaičiuotas gyventojų pajamų mokestis, turi skaičiuoti ir mokėti pagal tokių įplaukų sumas. Tai, kad mokėtojasnet neįsivaizduoja, kad turi tokią pareigą, neatleidžia jo nuo atsakomybės.

Finansų ministerijos laiškas

Tai, kad mokėtojas, net nežinojęs, kad turi atlikti tam tikrus išskaitymus iš savo pajamų, gali būti nubaustas bauda, liudija Finansų ministerijos paaiškinimas. Visų pirma Finansų ministerija rašo, kad pagal str. 226 (4 punktas) mokesčių agentas privalo išskaičiuoti apskaičiuotą mokesčio sumą tiesiogiai iš mokėtojų pajamų, kai jos faktiškai sumokamos. To paties straipsnio 5 punkte nustatyta, kad jeigu to padaryti neįmanoma, subjektas privalo ne vėliau kaip per vieną mėnesį nuo laikotarpio, kurį šios aplinkybės atsirado, pabaigos dienos raštu pranešti pačiam asmeniui (nuo kurių pajamų išskaitoma) ir kontrolės įstaigai (FTS). Kartu pareiga apskaičiuoti ir mokėti gyventojų pajamų mokestį, taip pat pateikti deklaraciją tenka mokėtojui.

Atleidimas nuo bausmės

Kad patrauktų pajamas gavusį asmenį atsakomybėn, Federalinė mokesčių tarnyba turėtų įrodyti pažeidimo faktą. Priežiūros institucija turėtų išsiaiškinti, kokie veiksmai/neveikimas lėmė reikalavimų nesilaikymą. Art. PMĮ 109 straipsnis numato, kad jeigu subjektas nėra k altas padaręs pažeidimą, jis negali būti traukiamas atsakomybėn. Art. DK 111 straipsnyje nustatytos aplinkybės, kurioms esant DK 111 str. 109. Tai reiškia, kad jei agentas mokėtojui nepranešė apie tai, kad neįmanoma išskaičiuoti mokesčių, tadanuosprendis sprendžiamas atsižvelgiant į jo k altę.

Išskirtinės aplinkybės

Mokėtojas gali pažeisti įstatymo nuostatas dėl:

- Didelės aplinkybės, stichinės nelaimės ir kitos ekstremalios situacijos.

- Dėl ligos buvimas tokioje būsenoje, kai tiriamasis negalėjo žinoti savo elgesio ar vadovauti savo veiksmams.

- Rašytinių paaiškinimų privalomųjų įmokų apskaičiavimo, mokėjimo ar kitų su PMĮ nuostatų taikymu susijusių situacijų, pateiktų subjektui asmeniškai (arba susijusių su neapibrėžtu asmenų ratu), įforminimas.) Federalinė mokesčių tarnyba arba kita įgaliota institucija pagal savo kompetenciją.

- Kitos aplinkybės, kurias mokesčių inspekcija arba teismas gali pripažinti šalinančiomis k altę.

Šis sąrašas, nepaisant 4 dalies, daugelio pareigūnų mano, kad jis yra baigtinis. Šiuo atžvilgiu mokėtojai, nepateikę deklaracijos pagal f. 3-NDFL, skiriamos baudos, remiantis tuo, kad įstatymų nežinojimas neatleidžia nuo atsakomybės. Tokiais atvejais specialistai rekomenduoja reikalauti 2-NDFL pažymos iš įmonės, mokėjusios atlyginimą ar kitas pajamas. Informacija, kuri bus pateikta dokumente, parodys, ar mokestis buvo išskaičiuotas iš šių kvitų.

EUND

Vieną deklaraciją teikia tie subjektai, kuriųmokestiniu laikotarpiu lėšų judėjimo sąskaitose nebuvo. Šiuo atveju kalbame ne tik apie pajamas, bet ir apie išlaidas. Jei po pranešimo buvo nustatyta, kad įmonė atliko verslo sandorį, pavyzdžiui, gabeno gaminius, ji turi pateikti atnaujintą dokumentaciją.

Tačiau kontrolės įstaiga kartais nepriima šio pranešimo, todėl reikalaujama pateikti pirminį. Tokiais atvejais Federalinė mokesčių tarnyba gali skirti baudą už pavėluotą PVM deklaracijos pateikimą. Kaip paaiškina įgaliotos institucijos, EUD pateikiamas vadovaujantis 2 str. 2 punkto 2 dalimi. 80 NK. Jeigu įmonė nevykdo operacijų, dėl kurių pajuda lėšos banko sąskaitose ar grynieji pinigai, ji turi teisę vietoj kiekvieno mokesčio deklaracijų teikti supaprastintą (vienkartinę). Jei apmokestinimo objektas randamas už laikotarpį, kurį buvo pateikta ataskaita, mokėtojas turi pareigą pakeisti dokumentaciją ir pateikti ją LR 2005 m. 81. Jei subjektas tai padarė, jam negali būti skirta bauda už pavėluotą PVM deklaracijos pateikimą. Tokios ataskaitos bus laikomos atnaujintomis.

Laikas

Aukščiau buvo nagrinėtas atskiras atvejis, kai negali būti imama bauda už pavėluotą PVM deklaracijos pateikimą. 2015 metais netesybų dydis nepasikeitė. Tačiau teisės aktai nustato terminus, po kurių suma gali padidėti. Taigi, pavyzdžiui, bauda už pavėluotą PVM deklaracijos pateikimą 2015 mmetais buvo 5% priskaičiuotos rinkliavos sumos, bet ne mažiau kaip 1000 rublių. Ši vertė buvo nustatyta subjektams, kurie praleido iki 180 dienų nuo ataskaitos datos. Šis laikotarpis taip pat nustatytas kitiems mokesčiams. Pavyzdžiui, bauda už pavėluotą 2014 metų supaprastintos mokesčių sistemos deklaracijos pateikimą taip pat buvo 5% priskaičiuotos sumos, bet ne mažesnė kaip 1000 rublių. Jei mokėtojas nepateikia dokumentų ilgiau nei 180 dienų, tada procentas gerokai išauga. Šis nurodymas taip pat taikomas kiekvienam sąlyginiam mokesčiui. Pavyzdžiui, bauda už pavėluotą transporto mokesčio deklaracijos pateikimą bus 30 % atskaitos sumos. Šiuo atveju sankcijos dydis taip pat neturėtų būti mažesnis nei 1 tūkstantis rublių.

Ar galima sumažinti sankcijas?

Teisės aktai numato atvejus, kai mokėtojas gali sumažinti baudos dydį. Jie yra nustatyti str. 114 NK. Pavyzdžiui, už pavėluotą žemės mokesčio deklaracijos pateikimą skirta bauda. Federalinė mokesčių tarnyba, kaip taisyklė, skambina mokėtojui su pranešimu. Patikrinimo metu tiriamasis su patikrinimo aktu susipažįsta prieš parašą. Mokėtojui pasirašius šį dokumentą, jis turi dvi savaites pateikti prašymą sumažinti priskiriamą sumą.

Lengvinančios aplinkybės

Baudžiava už pavėluotą PVM deklaracijų pateikimą 2013 m., taip pat 2016 m., gali būti sumažinta bent per pusę. 1 str. 112 pateikiamos šios sąlygos:

- Sudėtingos šeimos ar asmeninės aplinkybės.

- Pažeidimo padarymas veikiamas prievartos arba grasinant tarnyba, materialine ar kitokia priklausomybe.

- Sunki finansinė padėtismokėtojas, kuris yra atsakingas.

- Kitos aplinkybės, kurias Federalinė mokesčių tarnyba arba teismas pripažins lengvinančiomis.

Kokie yra paskutiniai veiksniai? Pavyzdžiui, dažniausiai pasitaikančios aplinkybės, mažinančios baudą už pavėluotą UTII 2014 deklaracijos pateikimą, buvo šios:

- Komisija už pirmąjį Mokesčių kodekso pažeidimą.

- Subjektas turi išlaikytinių. Be nepilnamečių, tarp jų yra vaikai iki 23 metų, jei jie mokosi dieninėje studijoje.

Kuo daugiau aplinkybių bus nurodyta, tuo didesnė tikimybė, kad nuobaudos dydis sumažės daugiau nei per pusę. Pavyzdžiui, praktikoje yra daug atvejų, kai bauda buvo sumažinta 4 kartus.

Kitos priemonės

Be pinigų susigrąžinimo, mokesčių tarnyba gali įšaldyti subjekto banko sąskaitas. Šią galimybę suteikia Federalinė mokesčių tarnyba pagal str. 76 NK. Šio straipsnio 3 dalyje nustatyta patikrinimo teisė sustabdyti operacijas mokėtojo banke esančiose sąskaitose, jeigu deklaracija nepateikta praėjus 10 dienų nuo įstatyme nustatytos datos. Čia reikia pasakyti, kad visos debeto operacijos yra blokuojamos sąskaitoje. Tai reiškia, kad galite įnešti lėšų.

Tuo pat metu teisės aktai nustato lėšų iš skolininko išieškojimo prioritetą. Mokesčių administratoriaus paskirta bauda yra trečios eilės tvarka. Sprendimas atšaukti blokavimą turi būti priimtas ne vėliau kaip per 1 dieną nuo deklaracijos pateikimo.

Kontroversiškos problemos

Naujame meno leidime. DK 119 straipsnis nustato, kad bauda už pavėluotą deklaracijos pateikimą apskaičiuojama pagal per įstatymo nustatytą terminą nesumokėtą mokesčio sumą. Ankstesniame straipsnyje šios nuostatos nebuvo, todėl kilo ginčų. Nebuvo iki galo aišku, kada turi būti nustatytos sankcijos - termino pabaigos ar faktinio ataskaitų pateikimo dieną. Jei mokestis buvo sumokėtas visas, bet deklaracija nebuvo pateikta, bauda bus 1000 rublių. Jei dalis sumos buvo išskaičiuota, sankcijos dydis nustatomas pagal skirtumą tarp faktiškai sumokėtos ir priskaičiuotos privalomo mokėjimo sumos.

Išvada

Mokesčių teisės aktai aiškiai nustato deklaracijos pateikimo terminus. Tokį griežtą reglamentavimą lemia tai, kad fizinių ir juridinių asmenų privalomos įmokos sudaro didelę biudžeto pajamų dalį. Atitinkamai valstybė siekia užtikrinti tinkamą įplaukų pateikimo laiku kontrolę. Pažeidimus, kaip matyti iš straipsnio, gali sukelti įvairios aplinkybės. Įstatymas, žinoma, numato mokėtojams tam tikras galimybes sumažinti sankcijas. Be to, Mokesčių kodeksas nustato daugybę kontrolės institucijų pareigų. Tačiau, kaip rodo praktika, į aplinkybes dažnai neatsižvelgiama. Šiuo atžvilgiu geriau viską padaryti laiku: kaip sumokėti mokesčius ir pateikti ataskaitas apie juos. Tokiu atveju nebus jokių procedūrų ir problemų.

Rekomenduojamas:

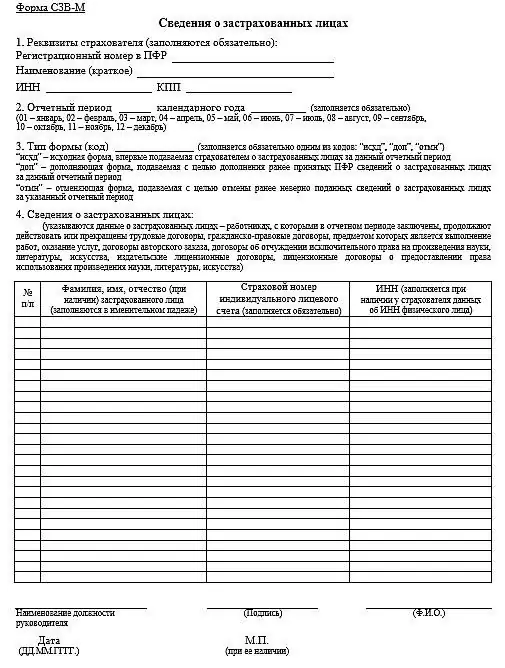

SZV-M formos ataskaita: kaip užpildyti, kas privalo perduoti, bauda už pavėluotą pristatymą

Straipsnyje aprašoma, kaip užpildyti SZV-M, kokia informacija įvedama į šį dokumentą, taip pat kada ir kokia forma ataskaita pateikiama PF skyriui. Pateikiamos pagrindinės darbdavių daromos klaidos, kokia bauda mokama už nustatytus pažeidimus

PVM deklaracijos patikslinimas: pavyzdžių pildymas, terminai

Jei deklaracija dėl nurodyto mokesčio jau buvo pateikta, o skaičiavimų klaida buvo nustatyta vėliau, tai pačiame dokumente jos ištaisyti neįmanoma. Reikės pateikti papildomai nurodytą PVM deklaraciją (UD)

Kokios organizacijos yra PVM mokėtojai? Kaip sužinoti, kas yra PVM mokėtojas?

90-ųjų pradžioje. praėjusio amžiaus Rusijos Federacijoje prasidėjo rinkos reformos. Permainos patyrė visos visuomenės ūkinės veiklos sferos. Ypatingas dėmesys buvo skirtas mokestiniams santykiams. PVM buvo vienas iš pirmųjų privalomų atskaitymų, kurie buvo pritaikyti praktiškai

PVM: mokėjimo datos. PVM deklaracijos pateikimo terminas

PVM yra netiesioginis mokestis, kurį moka įmonės daugelyje šalių. Kokia jo rusiškos versijos specifika? Kokie yra PVM mokėjimo ir ataskaitų teikimo Rusijos Federacijoje niuansai?

Kaip užpildyti PVM deklaraciją? Apskaičiuokite PVM. PVM deklaracijos pildymas

įgyvendinimas. Todėl jūs turite žinoti, kaip užpildyti PVM deklaraciją. Kas yra PVM? Jei paprastais žodžiais pasakysite pasauliečiui, kas yra PVM, tai atrodys maždaug taip: tai yra mokesčio rūšis, kurią gamintojas moka valstybei už tai, kad sukuria (ar parduoda ką nors sukurtą kitų) produktą iš kurį jis tada gaus pelno, viršijančio jo gamybos sąnaudas.