2026 Autorius: Howard Calhoun | [email protected]. Paskutinį kartą keistas: 2025-06-01 07:14:34

įgyvendinimas. Todėl jūs turite žinoti, kaip užpildyti PVM deklaraciją.

Kas yra PVM?

Jei paprastais žodžiais pasakysite pasauliečiui, kas yra PVM, tai atrodys maždaug taip: tai yra mokesčio rūšis, kurią gamintojas moka valstybei už tai, kad sukuria (ar parduoda ką nors sukurtą kitų) produktą iš kurį jis tada gaus pelno, viršijančio jo gamybos sąnaudas.

Kitaip tariant, mokestis skaičiuojamas nuo skirtumo tarp prekės pardavimo kainos ir į ją įsigyjant (ar pagaminant) investuotų lėšų sumos. Pažymėtina, kad pardavėjas PVM sumą vis tiek kompensuoja pats, įtraukdamas jį į galutinę prekės savikainą.

Kas ir kaip turėtų praneštiPVM

Mokesčių įstatymo Mokesčių ir mokesčių kodekso 174.1 straipsnyje nurodyta, kad šis mokestis turi būti deklaruojamas:

- asmenys, kurie nėra nurodyto mokesčio mokėtojai (plačiau - 173 str. 5 d.);

- fiziniai ir juridiniai asmenys, jei jie moka PVM;

- mokesčių agentai, apibrėžti 161 straipsnyje.

Žinant, kaip pildyti PVM deklaraciją, reikėtų laikytis ir taisyklės, pagal kurią įmonės, kurios neprisiima mokesčių mokėjimo naštos, bet išrašo sąskaitas savo klientams, privalo deklaruoti mokestinę vertę.

Kodekso 80 straipsnis nustato, kad šio mokesčio deklaracija gali būti pateikta prašymo forma už visą pelno sumą, jo kilmę, patirtas išlaidas, apmokestinamąjį objektą, lengvatas, 2015 m. Sukauptas PVM ir kita dokumentais pagrįsta informacija, pagal kurią nustatomas mokesčių apskaičiavimas.

PVM mokėtojai visus ataskaitinius dokumentus su atitinkama informacija pateikia faktinėje registracijos vietoje už laikotarpį iki mėnesio, einančio po mokestinio laikotarpio, 20 kalendorinės dienos.

Nuo einamųjų metų pirmos dienos įsigalioję 174 straipsnio pakeitimai įpareigoja visus mokesčių mokėtojus (nepriklausomai nuo darbuotojų skaičiaus) telekomunikacijų kanalais atitinkamu dokumentų srautu pateikti atitinkamos formos deklaraciją. operatorius.

Pagrindinės ataskaitų teikimo nuostatos

PvM deklaracijos pildymas dabaratlikta be pakeitimų - vadovaujantis 2009-10-15 FM įsakymu Nr.104n. Tačiau federalinės SN rašte (2013 m. spalio 17 d. Nr. ED-4-3 / 18585 „Dėl mokesčių inspekcijai pateiktų mokesčių deklaracijų pildymo“) buvo rekomenduota nuo 2013 m. spalio 17 d. pirmasis metų mėnuo.

Jei tinkamai užpildyta PVM deklaracijos forma, įmonei garantuojamas mokesčių grąžinimas. Štai kodėl svarbu suprasti, kaip teisingai užpildyti PVM deklaraciją ir mokėti panaudoti struktūrinį planą ataskaitiniam dokumentui sudaryti.

Straipsnyje išsamiai aprašoma, kaip užpildyti PVM deklaraciją. Jo formoje yra tam tikrų elementų.

Pagrindinės mokesčių ataskaitos dokumento skiltys

Pavadinimo lapo forma:

- Pirmasis skyrius - visa į valstybės biudžetą pervedama mokesčio suma.

- Antra dalis - atskaitymai, mokesčių agentų žiniomis, pervedami į valstybės iždą.

- PVM deklaracijos 3 skirsnyje apskaičiuojamos sumos, išskaičiuotos taikant 0% tarifą.

- Programa. 1 už trečią skyrių - sumokėto mokesčio suma, kuri atsirado dėl atkūrimo.

- Programa. 2 trečiajam skyriui - PVM sumos apskaičiavimas už paslaugų teikimą, prekybą įvairiais gaminiais, savininkų teisių perregistravimą, PVM (kitų šalių rezidentai, kurių veikla vyksta per organizuotas atstovybes).

- Ketvirtoje skiltyje PVM reikia apskaičiuoti pagal sandorius, kurie turi komercinęesmė, pagal kurią patvirtinamas nulinis kursas.

- Penkta skiltis - apskaičiuoja komercinės veiklos sąnaudas su sutarta pridėtinės vertės norma.

- Šešta dalis - PVM skaičiuojamas komercinio pobūdžio veiksmams be oficialaus patvirtinimo.

- 7 PVM deklaracijos skiltyje nurodoma į PVM neapmokestinama komercinė veikla, kuri nėra pripažįstama mokesčių mokėtojais, arba procesai, vykdomi už Rusijos Federacijos teritorijos ribų.

Šiais metais atitinkamas PVM deklaracijos pildymas reiškia, kad privalomas užpildytas titulinis lapas. Jei tam tikro verslininko organizacijos atstovo praktika apima veiksmus, kurie yra nurodyti norminiuose dokumentuose, likę skyriai įtraukiami į ataskaitinį dokumentą pagal struktūrą.

Pildymo instrukcijose nurodyta, kad PVM mokėtojai rengdami deklaraciją turėtų remtis pardavimo knygomis, pirkimo knygomis ir apskaitos registrais (galima vesti mokesčių apskaitą).

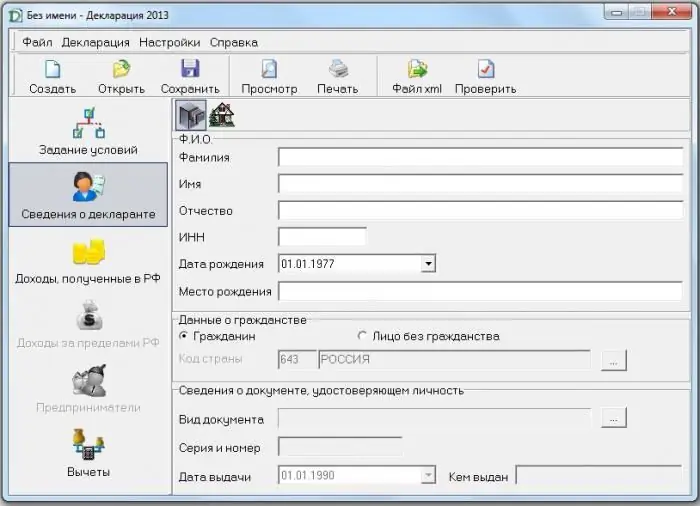

Pavyzdys: 2014 m. PVM deklaracija

Svarstomas mokesčių atskaitomybės dokumentas rengiamas su tituliniu lapu. Registracijos mokesčių inspekcijoje pažymoje nurodyta, kad pirmiausia įvedama informacija apie patikros punktą ir TIN.

Skiltyje "Koregavimo numeris" nurodomas dokumento tipo pristatymo kodas (pirminio padavimo atveju - 0, patikslinto dokumento - 1). Prie PVM deklaracijos kodų taip pat įtrauktas kodas, kuriame pateikiama informacija apie deklaracijos pildymo tvarką laikotarpiumokesčiai.

Skiltyje „Ataskaitiniai metai“turi būti pateikta informacija apie PVM deklaracijos pateikimo metus. Forma turi būti sunumeruota, nurodant atitinkamos tarnybos, kuri priima ataskaitas, numerį. Kartu nurodomas kodas 400, tai rodo, kad mokesčių mokėtojas registruotas toje pačioje vietoje, kur buvo pateiktas dokumentas.

Remdamiesi šių metų ekonominės veiklos kodų klasifikatoriumi, pažymėkite OKVED. Skiltyje „Patvirtinu šioje deklaracijoje nurodytos informacijos teisingumą ir išsamumą“įrašomas kodas, kurio numeris priklauso nuo to, kas pasirašė dokumentą (organizacijos vadovas - 1, įgaliotas asmuo - 2).

Inicialai ir tapyba įrašomi skiltyje „Parašas“. Jeigu pasirašyta pagal notaro patvirtintą įgaliojimą, informacija apie oficialų popierių, patvirtinantį visus pasirašiusiojo suteiktus įgaliojimus, papildomai atsispindi skiltyje „Atstovo įgaliojimus nurodantis dokumentas“.

Išsamus planas

Kaip užpildyti PVM deklaraciją pagal parengtą planą:

- pirmoje skiltyje pateikiama informacija apie mokesčių sumas, kurios turi būti pervedamos į valstybės biudžetą arba kurias planuojama grąžinti;

- 010 eilutėje įrašomas OKTMO kodas (nuo šių metų pradžios galioja OKTMO OK 033-2013);

- 020 stulpelis - čia skaičiais koduota forma įvedamas biudžeto klasifikacijos tipas, sukurtas PVM apskaičiavimo tikslu (18210301000011000110);

- 030 eilutėje kiekybine išraiška įveskite duomenis apie mokestį, kuris turi būti sumokėtas į valstybės iždą;savarankiškai apskaičiuoja sąskaitas faktūras išrašantys verslo subjektai;

- 040 stulpelis skirtas sumokėti priskirto mokesčio sumą, kaip numatyta 173 straipsnyje (1 dalis);

- 050 stulpelyje įrašoma planuojamos kompensacijos iš valstybės biudžeto suma;

- galutinės vertės 040 ir 050 apskaičiuojamos remiantis 3 skiltyje pateikta informacija.

Kaip užpildyti PVM deklaraciją mokesčių agentams, kuriems pateikiama antra dokumento dalis? Apsvarstykite pavyzdį. PVM deklaracija atrodo taip:

- 010 eilutė skirta užsienio organizacijos filialo, kontroliuojančio mokesčių mokėjimą ir pateikiančios finansinius dokumentus, įregistravimo priežasties kodui įrašyti;

- 020 eilutėje rodomas visas užsienio verslo subjekto, kuris nėra registruotas mokesčių inspekcijoje, pavadinimas;

- 030 eilutėje įveskite šios temos TIN;

- 040 eilutėje kodas dedamas pagal biudžeto klasifikatorių;

- 050 eilutė yra kodas pagal savivaldybių teritorijų klasifikatorių;

- 060 eilutėje užrašykite galutinius PVM, kurį sumokės mokesčių agentas, skaičiavimus;

- 070 eilutė naudojama subjekto, kuris turi apskaičiuoti ir sumokėti mokesčius, vykdomos veiklos kodui įrašyti;

- 080 eilutėje rodoma agento apskaičiuota PVM suma einamuoju mokestiniu laikotarpiu;

- 090 eilutėje įrašoma mokesčių atskaitymų suma, kuri apskaičiuojama iš būsimų prekių (paslaugų, darbų) pardavimo sandorių.

Formuluojant 2014 m. PVM deklaraciją būtina pabrėžti vieną dalyką. Forma kai kuriais atvejais gali būti pildoma su pakeitimais. Jei 080 stulpelyje duomenų nėra, tada 090 stulpelio reikšmė įrašoma į 060. Jei 090 stulpelyje nėra duomenų, 060 įrašoma reikšmė nuo 080. Trečiame skyriuje rodomi įkainiai pats mokestis, jo bazė, jau sukaupta mokesčio suma, visų grąžinamų lėšų suma. PVM deklaracijos pateikimas reiškia tik teisingą įvykdymą, kuris turėtų atrodyti taip, kaip aprašyta toliau.

- mokėtojas turi nurodyti savo KPP ir TIN;

- 010-040 rodo duomenis apie tam tikro tarifo mokesčio sumą ir mokesčio bazę, nustatytą Mokesčių kodekso 153-157 ir 159 straipsniuose;

- 010, 020 - eilutės sumoms, kurioms taikomi 18% ir 10% tarifai. Duomenys apskaičiuojami padauginus skaičius gr. 3 skiltis iš 10 arba 18 ir bendrą sumą padalijus iš 100.

Eilutė po eilutės trečiosios dalies dizainas

- Skaičiuojant 030, 040, skirsnio 3 pastraipos reikšmės padauginamos. 3 iš 18, tada padalinkite iš 118 (jei reikia, 18 pakeičiamas 10, 118 - 110).

- 050 - čia nurodoma mokesčio bazės apimtis ir PVM apskaičiavimas, kai įmonė parduodama kaip nuosavybė.

- 060 - šioje dalyje pateikiami duomenys apie mokesčio bazę ir jos apimtį, sukauptą gaminant įrenginįstatybos darbai asmeniniais tikslais.

- 070 - čia įvedami mokėjimų apimtys už būsimus prekybos sandorius; čia perėmėjai įrašo informaciją apie įvairius mokėjimus pagal planuojamas realizavimo operacijas.

- 080 - pateikiama informacija apie mokesčius, susijusius su pasiūlymų, prisidedančių prie mokesčių bazės didinimo, mokėjimu (162 skirsnis).

- 090 - grąžintina PVM suma. Taip pat 090 ir 100 įveda duomenis apie sumą, kuri buvo deklaruota perkant ir anksčiau priimta išskaityti, ji turi būti atkurta atliekant sandorius, apmokestinamus 0 %.

- 110 - PVM apskaičiavimo duomenys, kurie pateikiami klientui, kai jis perveda mokėjimą.

- 120 - čia įvedamas bendras pridėtinės vertės mokesčio sukaupimas.

- 130-210 - nustatytos PVM sumos, kurias reikia atskaityti. Svarbi pastaba: 200 eilutėje pardavėjas įrašo duomenis, įrašytus 3 skyriaus 070 punkte. Taip pat čia pažymimos sumos, priimtos išskaityti iš nuosavybės teisių perėmėjo ir jo sukauptos iš įvairių mokėjimų sumų.

- 210 - reikšmes įveda pirkėjas, kuris privalo sumokėti mokestį. Tai informacija apie atskaitymo ir įskaitymo į valstybės iždą vertes.

- 220 - čia 150-170, 200 ir 210, 130 taškų pridėjimo rezultatas.

- 230 - duomenys apie galutinę mokėtiną sumą už visą skyrių.

- 240 - galutinė suma, apskaičiuota siekiant sumažinti dabartinę atkarpą.

Ketvirtoje dalyje įvedama informacija apie veiksmus, kuriems visiškai netaikoma mokesčių našta, arbakurio kursas yra nulis.

Pildymo standartai

- 1 stulpelyje pateikiamos operacijos kodų pavidalu.

- 2 stulpelyje mokesčių bazės nurodytos kodams, kurių tarifas ataskaitiniam laikotarpiui lygus nuliui.

- 3 stulpelyje rodoma informacija apie atskaitymus už operacijas iš 1 ir 2 punktų.

- 4 stulpelis sukurtas taip, kad būtų rodoma kiekvieno kodo PVM suma.

- 5 stulpelyje pateikiami mokesčių kaupimo duomenys, kurie anksčiau buvo atskaitomi už veiksmus, kurie neturėjo dokumentais pagrįstos 0 % tarifo priežasties.

- Dešimtoje eilutėje rodoma visa atskaitoma mokesčio suma (trečias stulpelis + ketvirtas stulpelis - penktas stulpelis).

Reikia užpildyti penktą skyrių, jei organizacija gauna teisę į mokesčių atskaitymus įtraukti mokesčių sumas su dokumentais patvirtintu nuliniu tarifu.

Yra tam tikra šios dalies užpildymo sistema.

- 1 stulpelyje pateikiama informacija apie operacijos kodą.

- 2 stulpelyje rodomi kiekvieno proceso mokesčiai su patvirtintu nuliniu tarifu.

- 3 stulpelyje nurodoma visų operacijų mokesčių suma.

- 4 stulpelyje yra kiekvieno kodo mokesčių bazės.

- 5 stulpelyje fiksuojamas mokesčių dydis už nepagrįstus nulinius kodus, kurie turėjo teisę į atskaitą per deklaracijoje nurodytą laikotarpį.

Šeštas skyrius sudaromas, jei organizacija vykdė veiklą turėdama nepatvirtintą nulinio apmokestinimo pagrindimąkursas.

Dizainas:

- 1 stulpelis - informacija apie operacijų kodus.

- 2 stulpelis - kiekvienam veiksmui mokesčių bazės rodomos atskirai, kaip nurodyta mokesčių teisės aktų 167 straipsnyje.

- 3 stulpelyje yra pastaba apie mokesčio sumą.

- 4 stulpelyje įvedama informacija apie pardavimo atskaitymus visiems kodams, kuriems nepatvirtinti nuliniai tarifai.

- 2, 3, 4 stulpelių rezultatai įvedami į 010 eilutę.

- Jei 010 eilutės 3 stulpelio duomenys yra didesni nei 010 eilutės 4 stulpelio duomenys, užpildoma 020 eilutė.

- Jei situacija priešinga aukščiau aprašytajai, užpildykite 030 eilutę.

Septintoje skiltyje pateikiama informacija apie neapmokestinamą arba neapmokestinamą veiklą ir užsienio sandorius.

- 1 stulpelis 010 - informacija apie operacijų kodus.

- 2 stulpelis 010 - PVM neapmokestinamų ir užsienyje parduodamų pasiūlymų kaina.

- 3 stulpelis 010 - apčiuopiamų pirkinių ar paslaugų, kurios neapmokestinamos PVM, kaina (atsižvelgiant į kiekvieną kodą).

- 4 stulpelis 010 - informacija apie mokesčių sumas, kurios buvo gautos mokant už komercinius pasiūlymus.

- 020 eilutėje dokumentuojamos mokėjimo (arba avanso) sumos už komercinius pasiūlymus, kurie teikiami (vykdomi) ilgiau nei šešis mėnesius.

Atsakomybė už netikslią informaciją

Aukščiau aprašytos pagrindinės mokesčių dokumentų rengimo ataskaitai pateikti taisyklėsatitinkama institucija. Atkreiptinas dėmesys, kad PMĮ 81 straipsnis apibrėžia veiksmus, kai nepateikti duomenys, klaidingai užpildomos skyriai ir daromos kitos klaidos.

Jei nustatomi trūkumai, organizacija privalo pateikti patikslintą PVM deklaraciją. Be to, už „išaiškinimo“pateikimą skaičiuojama bauda ir įsiskolinimas valstybės naudai. Mūsų šalies mokesčių teisės aktų bazė numato atvejus, kai mokesčius mokėti turintis subjektas turi galimybę atsikratyti atsakomybės už atnaujintų ataskaitų teikimą.

Kokiais atvejais galima išvengti atsakomybės už „paaiškinimą“?

- Mokesčių mokėtojas spėjo pateikti atnaujintą informaciją, kol mokesčių inspekcija jam nepranešė apie tai, kad buvo nustatytas mokesčio sumos, kuri yra nustatyta kaip mokėjimas, sumažinimo procesas arba iki pranešimo apie finansinio audito pradžią. dabartinė situacija.

- Likusi suma ir palūkanos buvo sumokėtos anksčiau laiko, prieš pateikiant „paaiškinimą“mokesčių inspekcijai.

Pataisytų deklaracijų pateikimo ypatumai

Visų pirma, reikia pažymėti, kad „paaiškinimai“turi visiškai patvirtinti teisingą informaciją. Taip pat būtina atsižvelgti į tai, kad PVM deklaracijoje nėra numatytas kiekvieno mokėtojo mokestinis laikotarpis kaip toks pat laikotarpis.

Visi duomenys turi atitikti įstatymų nustatytas normas. Mokesčių agentai gali atspindėti tų mokesčių mokėtojų, kurie turikokios klaidos ar iškraipymai buvo rasta.

Apskritai, yra dvi pagrindinės priežastys, dėl kurių reikia pateikti aiškią informaciją: per mažai arba permokėta. Jei organizacija per mažai sumoka mokesčių, ji privalo įvesti paaiškinančią informaciją. Bet jei klaidą mokesčių mokėtojas atrado pateikęs deklaraciją ir dėl to nebuvo nuvertinta mokesčio bazė, tada prievolė taisyti informaciją iš organizacijos pašalinama.

Norint grąžinti pinigus mokesčių inspekcijai permokos atveju, taip pat nereikia pateikti „patikslinimo“. Tai reglamentuoja mokesčių įstatymo 78 straipsnis. Tačiau kartu reikia pasakyti, kad mokesčių administratorius labai atsakingai žiūri į lėšų grąžinimą, o permokos faktą stengiasi patvirtinti atnaujinta deklaracija. Todėl tuo atveju, jei organizacija ketina grąžinti permokėtas sumas, geriau „paaiškinimą“pateikti mokesčių tarnybai.

Kaip patikrinti mokesčių atskaitymus

Jei organizacija atlieka mokesčių agento funkcijas, tokie atskaitymai yra ypač griežtai tikrinami (jie nurodyti trečiojo skyriaus 210 eilutėje). Šiuos duomenis pildo patys mokesčių mokėtojai.

Tuo pačiu metu yra sąrašas organizacijų, kurioms nėra taikoma mokesčių atskaita:

- Tie, kurie yra atleisti nuo PVM mokėjimo pagal mokesčių ir rinkliavų teisės akto 145 straipsnį.

- Įmonės, parduodančios konfiskuotą materialinį turtą ir turtą.

- Organizacijos, kurios tarpininkauja (ir dalyvauja atsiskaitymuose) parduodant užsienio firmų komercinius pasiūlymus, neregistruotas mokesčių tarnyboje Rusijos Federacijoje.

Išmokesčio išskaičiuojantis agentas gali reikalauti PVM atskaitos perkant komercinius produktus iš užsienio kilmės įmonių, taip pat perkant ar nuomojant savivaldybės turtą.

Dokumentų, patvirtinančių reikalavimo išskaičiuoti teisėtumą, sąrašas yra nedidelis. Tai visi mokėjimo dokumentai, kuriuose yra informacija, kad išskaičiuotasis PVM buvo sumokėtas į valstybės biudžetą; sąskaitas faktūras taip pat turi pateikti mokesčių mokėtojas. Išskaita galite tikėtis tik tada, kai įsigijimus ketinama naudoti PVM apmokestinamai veiklai.

Atkreipkite dėmesį į keletą svarbių dalykų, susijusių su sąskaitomis faktūromis. Tuo atveju, kai turima omenyje „agento“išskaita, tai patvirtina dokumentai, kuriuos tiesiogiai surašė pats agentas. Šią parinktį pasirinkusi organizacija savarankiškai surašo sąskaitas dviem egzemplioriais. Vienas egzempliorius saugomas išrašytų sąskaitų faktūrų kontrolės žurnale, fiksuojamas pardavimo knygoje iki galutinio dokumento parengimo datos.

Kitas egzempliorius išsiunčiamas į gautų sąskaitų faktūrų kontrolės knygelę ir įrašomas į pirkimo žurnalą. Šios taisyklės nustatytos Rusijos Federacijos Vyriausybės dekretu, priimtu 2000 m. gruodžio mėn. (Nr. 914).

Būtina atkreipti dėmesį ir į tai, kad aukščiau pateiktu variantu sąskaita faktūra išrašoma ne pardavimo subjekto, todėl prašymas išskaityti iš pervesto avanso sumos neleidžiamas. Galite pasinaudoti mokesčių lengvatomistik tada, kai pagaliau bus užregistruoti pažangūs produktai.

Tikimės, kad mūsų informacija padės teisingai apskaičiuoti PVM ir teisingai užpildyti deklaraciją.

Rekomenduojamas:

PVM deklaracijos patikslinimas: pavyzdžių pildymas, terminai

Jei deklaracija dėl nurodyto mokesčio jau buvo pateikta, o skaičiavimų klaida buvo nustatyta vėliau, tai pačiame dokumente jos ištaisyti neįmanoma. Reikės pateikti papildomai nurodytą PVM deklaraciją (UD)

PVM: mokėjimo datos. PVM deklaracijos pateikimo terminas

PVM yra netiesioginis mokestis, kurį moka įmonės daugelyje šalių. Kokia jo rusiškos versijos specifika? Kokie yra PVM mokėjimo ir ataskaitų teikimo Rusijos Federacijoje niuansai?

Manekenams: PVM (Pridėtinės vertės mokestis). Mokesčių deklaracija, mokesčių tarifai ir PVM grąžinimo tvarka

PVM yra vienas iš labiausiai paplitusių mokesčių ne tik Rusijoje, bet ir užsienyje. Darydamas didelę įtaką Rusijos biudžeto formavimui, jis vis labiau patraukia neišmanėlių dėmesį. Manekenams PVM gali būti pateiktas schematiškai, nesigilinant į mažiausius niuansus

Deklaracija 3 gyventojų pajamų mokesčio: kaip teisingai ją užpildyti

Kartkartėmis mūsų gyvenime pasitaiko akimirkų, kai mums reikia 3-NDFL deklaracijos. Ne visi mokesčių mokėtojai žino, kaip jį užpildyti. Taip, ir baimė ką nors sujaukti atbaido nuo šio verslo. Tačiau viskas nėra taip baisu. Svarbiausia yra būti atsargiems pildant ir nesijaudinti. O šio straipsnio rėmuose pabandysime detaliai papasakoti, kada reikalinga 3 gyventojų pajamų mokesčio deklaracija, kaip ją pildyti ir kaip supaprastinti šį procesą

Transporto mokesčių deklaracija. Pavyzdžių pildymas ir deklaracijos pateikimo terminai

Rusijoje automobiliai su varikliais yra apmokestinami. Kuo didesnė transporto priemonės galia (TC), tuo daugiau pinigų turėsite sumokėti. Daugiau informacijos, kaip atlikti skaičiavimą ir užpildyti deklaraciją, skaitykite toliau