2026 Autorius: Howard Calhoun | [email protected]. Paskutinį kartą keistas: 2025-06-01 07:14:34

Visų pinigų investavimas tik į vieną kapitalo dauginimo priemonę visada buvo laikomas labai rizikingu verslu. Daug stabiliau ir efektyviau yra paskirstyti lėšas skirtingomis kryptimis, kad galimi nuostoliai vienoje srityje būtų kompensuojami padidėjusiu pajamų lygiu kitoje. Praktinis šios idėjos įgyvendinimas - investicinis portfelis. Tiesą sakant, tai reiškia finansinių ir realių investicijų visumą. Jeigu kalbėtume apie akcijų rinką, tai siaurąja to žodžio prasme šis terminas reiškia absoliučiai visus vertybinius popierius, nepriklausomai nuo jų rūšies, trukmės ir likvidumo, priklausančius juridiniam ar fiziniam asmeniui, veikiančius kaip neatskiriamas valdymo objektas.

Kas yra investicijų portfelis

Kiekvienas investuotojas turi savo prioritetą tarp rizikos, pelningumo ir investicijų likvidumo. Atsižvelgiant į šių veiksnių santykį, galima išskirti augimo portfelį,pajamų ir mišrios, pagrįstai derinant abi šias sritis. Kiekvienas iš jų turi savo tikslus ir ypatybes. Taigi augimo investicijų portfelis yra skirtas maksimaliai padidinti pajamas ilguoju laikotarpiu. Tokiu atveju investuotojas atsisako labai pelningų sričių, kurios generuoja pajamas per trumpą laiką. Tokio portfelio pagrindas, kaip taisyklė, yra stabiliai augantys vertybiniai popieriai, o jo tikslas - didinti kapitalą didinant tokio turto rinkos vertę. Šiuo atveju dividendai atlieka antraeilį vaidmenį. Pajamų investicijų portfelis, priešingai, siekia maksimaliai padidinti pelną iš kiekvieno sandorio ir yra sukurtas maksimaliam pelningumui trumpuoju laikotarpiu. Šiuo atveju ilgalaikė vertybinių popierių perspektyva neturi lemiamos reikšmės, o lemiamas vertybinių popierių pasirinkimo kriterijus yra didelės einamosios pajamos, įskaitant dividendų ir palūkanų mokėjimą. Investicinio portfelio rizika šiuo atveju yra daug didesnė nei ankstesnio varianto. Šie du tipai yra kraštutinumai, tinkami tik ypatingais atvejais ir tam tikromis aplinkybėmis. Geriausia, žinoma, formuoti subalansuotą portfelį arba, kaip dar vadinama, augimo ir pajamų investicijų portfelį. Jos tikslas - optimalus pelningumo ir rizikos derinys.

Investavimo priemonių pasirinkimas

Nepriklausomai nuo portfelio tipo, rekomenduojame visur naudoti diversifikaciją. Daugybė veiksnių turi įtakos skirtingiems dokumentams, ir neįmanoma jų visų sekti. Todėl investicijų portfelio sąvoka reiškia pagrįstąlėšų paskirstymas tarp įvairių rūšių finansinių priemonių. Pasirinkus turto klasę, prasminga paskirstyti lėšas tarp skirtingų šiai klasei priklausančių vertybinių popierių tipų. Pavyzdžiui, valdžiai nusprendus orientuotis į energetikos pramonę, o ne pirkti aiškaus lyderio su visu kapitalu akcijas, geriau pirkti kelių šioje srityje veikiančių įmonių akcijas. Kitas diversifikavimo variantas - rinktis vertybinius popierius su skirtingais dividendų išmokėjimo laikotarpiais. Taip galėsite reinvestuoti į turtą, kurio vertė gerokai padidėjo.

Periodinė peržiūra

Bent kartą per metus reikia atlikti išsamią analizę ir įvertinti esamą turto pasiskirstymą ir, jei reikia, pakoreguoti turto santykį. Iš pradžių svarbu išmokti laiku pasiekti tikslus ilgalaikėje perspektyvoje, o kai įgyji patirties, kai pasitiki savo prognozėmis, portfelį galima koreguoti dažniau.

Reinvestavimas

Reguliariai investuojant dalį pelno į turtą, galima labai padidinti kapitalą. Tuo pačiu metu vietoj didelio įnašo metinio laikotarpio pabaigoje verčiau 1/12 šios sumos investuoti kas mėnesį. Nors visiškai priimtina daryti dideles investicijas, jei jos šiuo metu yra prieinamos, o esama situacija reikalauja skubių veiksmų.

Rekomenduojamas:

Investicijų portfelis: koncepcija, rūšys, valdymo ypatumai

Šiame straipsnyje aprašomi portfelio investicijų pagrindai. Apibūdinami įvairūs portfelių tipai. Aprašomi portfelio valdymo pagrindai, pagrindinės rizikos ir jų pašalinimo būdai

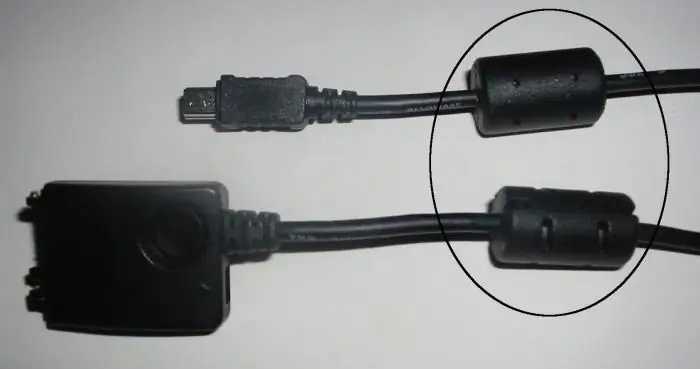

Ferito žiedas – kas tai? Kaip savo rankomis pasidaryti ferito žiedą?

Kiekvienas iš mūsų matė mažus cilindrus ant maitinimo laidų arba ant kabelių, skirtų suderinti elektroninius įrenginius. Jų galima rasti dažniausiai naudojančiose kompiuterinėse sistemose biure ir namuose, laidų, jungiančių sistemos bloką su klaviatūra, pele, monitoriumi, spausdintuvu, skaitytuvu ir kt., galuose. Šis elementas vadinamas „ferito žiedu“. “. Šiame straipsnyje apžvelgsime, kokiu tikslu kompiuterių ir aukšto dažnio įrangos gamintojai aprūpina savo kabelinius gaminius šiais elementais

Ateities sandoriai – kas tai? Kaip vyksta ateities sandorių prekyba?

Ateities sandoriai yra viena iš labiausiai paplitusių valiutos ir valiutos keitimo priemonių. Kokios jo savybės?

Draudimo portfelis – kas tai? Draudimo portfelio struktūra

Vienas iš įmonės finansinį patikimumą apibūdinančių rodiklių yra draudimo portfelis. Tai sudarytų sutarčių tam tikroms sumoms rinkinys. Iš tikrųjų tai atspindi įmonės įsipareigojimus klientams

Kur kasami smaragdai ir kaip tai vyksta?

Dauguma mineralinių akmenų gerbėjų domisi, kur kasami smaragdai. Tokia procedūra buvo atlikta Arabijos dykumoje dar senovės Egipto, Romos ir Graikijos laikais. Persai ir indėnai labai gerbė šį mineralą